Материалы слушателям курсов: "Начисление зарплаты работникам организаций": Бухгалтеру / НДФЛ

Оглавление: начисление зарплаты работникам организаций

Бухгалтеру / НДФЛ

Налог на доходы физических лиц (НДФЛ) является общегосударственным налогом, который взимается (удерживается) с доходов, выплачиваемых (начисляемых, предоставляемых) физическим лицам.Общие положения

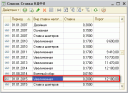

Классификатор видов доходов физического лица храниться в справочнике Виды доходов НДФЛ (Рис. 1). Исходя из норм, описанных на закладке Справка, предусмотрено пять ставок НДФЛ:Общие положения. Размеры ставок

В типовой конфигурации льгота по налогу на доходы физических лиц для сотрудников организаций применяется при начислении заработной платы, а также может применяться при оформлении межрасчетных выплат (аванс, отпускные, больничные и т. д.), если выполнены соответствующие настройки параметров учета.Общие положения. Условия применения льготы. Размеры льготы. Порядок применения льготы. Отражение льготы в отчетности. Ответственность плательщика налога за неправомерное применение льготы

Для изучения объекта и базы налогообложения НДФЛ будет рассмотрен пример.Общие положения. Объект налогообложения. База налогообложения

Факт уплаты налога оформляется документом Платежное поручение исходящее с видом операции Перечисление налога. При этом ключевое значение имеет ведомость на выплату, ссылка на которую указывается в платежке. Именно порядок отражения информации в ведомости позволяет правильно оформить ту или иную хозяйственную ситуацию.1. Ведомость на выплату НДФЛ при очередной выплате. 2. Ведомость на выплату НДФЛ по дивидендам. 3. Ведомость по зачету предоплаты по НДФЛ (авансового платежа). 4. Ведомость на выплату НДФЛ контрагентам. 5. Ведомость на выплату НДФЛ при погашении долгов. 6. Ведомость на выплату НДФЛ без выплаты зарплаты. 7. Ведомость на выплату НДФЛ по межрасчетным выплатам (аванс, отпуск, больничные и т.д.)

В представленном материале рассматриваются примеры, которые приведены на закладке Справка раздела Порядок удержания налога с доходов в виде заработной платы.Пример 1. Налогообложение заработной платы в сумме, не превышающей 12180 грн.. Пример 2. Налогообложение заработной платы в сумме, превышающей 12180 грн., но не превышающей максимальную величину для исчисления ЕСВ (в феврале данная сумма составила 20706 грн.).. Пример 3. Налогообложение заработной платы в сумме, превышающей максимальную величину для исчисления ЕСВ (в феврале данная сумма составила 20706 грн.). Пример 4. Налогообложение вознаграждения по гражданско-правовому договору. Пример 5. Налогообложение больничных, выплаченных в сумме, не превышающей 12180 грн.

В типовой конфигурации расчет налога на доходы физических лиц для сотрудников организаций осуществляется при начислении заработной платы либо при формировании межрасчетных выплат (аванс, отпускные, больничные и т. д.).Общие положения. Порядок удержания налога с доходов в виде заработной платы

Автоматический расчет НДФЛ по соответствующим ставкам осуществляется исходя их данных, описанных на закладке Порядок работы в программе. Информация о ставках и алгоритмы их применения в конфигурации настроены и обычно не требуют вмешательства пользователей.1. Начисление НДФЛ по ставке 15%. 2. Начисление НДФЛ по ставке 15 (20)%. 3. Начисление НДФЛ по ставке 5 %. 4. Начисление НДФЛ по ставке 0%

Мы на Facebook