Материалы слушателям курсов: "Пример": Бухгалтеру

Бухгалтеру / Военный сбор

В представленном материале рассматриваются примеры, которые приведены на закладке Справка разделов Порядок исчисления и уплаты и Учет и отчетность.Пример 1. Пример 2. Пример 3. Пример 4

Бухгалтеру / Договорная деятельность

ГКУ установлено, что договором является договоренность двух или более сторон, направленная на установление, изменение или прекращение гражданских прав и обязанностей. Стороны свободны в заключении договора, выборе контрагента и определении условий договора с учетом требований данного Кодекса, других актов гражданского законодательства, обычаев делового оборота, требований разумности и справедливости. Применительно к субъектам хозяйствования это означает, что они могут сами выбирать партнера в качестве второй стороны договора (контрагента) и могут вместе с ним определять условия своих взаимоотношений.Виды договоров. Предварительный договор. Договоры в пользу участников и третьих лиц. Возмездные и безвозмездные договоры. Публичный договор. Договоры присоединения. Консенсуальные и реальные договоры. Форма договора. Подписание договоров уставными лицами. Подписание договора по доверенности. Документы

Условие о правах и обязанностях сторон входит в любой договор, но их состав зависит от конкретного вида заключаемого договора.Условие о правах и обязанностях сторон. Условие об ответственности сторон. Условие о порядке оплаты. Дополнительные условия договора. Документы

Содержание любого договора составляет совокупность согласованных сторонами условий. По общему правилу помимо основных условий, описывающих предмет договора и обязательства его сторон, в текст договора должны включаться и некоторые другие условия, которые можно назвать техническими. К ним относятся обозначение участников договора и их юридический адрес (место жительства предпринимателя и место нахождения юридического лица), реквизиты сторон, язык договора, дата и место его совершения, а также обозначение и подписи лиц, уполномоченных на подписание договора. Все условия договора будут в дальнейшем влиять на взаимные права и обязанности его участников, поэтому должны формулироваться с необходимой полнотой и четкостью.Существенные условия договора. Условия о предмете, цене и сроке. Условия, определенные законом. Условия, согласованные сторонами. Другие условия договора. Обычные и случайные условия договора. Документы

Бухгалтеру / ЕСВ

Бухгалтерский учет представляет собой процесс выявления, измерения, регистрации, накопления, обобщения, хранения и передачи информации о деятельности предприятия внешним и внутренним пользователям для принятия решений (ст.1 Закона о бухучете).Бухгалтерский учет ЕСВ. Налоговый учет ЕСВ

Проиллюстрируем примеры, которые приведены на закладке Справка раздела Принципы исчисления ЕСВ.Пример 1. Пример 2. Пример 3. Пример 4. Пример 5

Бухгалтеру / Кадры

Сотрудник Маршал А.В. принят в организацию Добро 21 января на должность бухгалтера с испытательным сроком в 2 месяца.

Бухгалтеру / Командировки

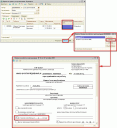

Как любая хозяйственная операция, служебная командировка работника должна быть надлежащим образом оформлена во избежание претензий со стороны контролирующих органов. Более того, командировочные расходы (проезд, проживание и др.), за исключением суточных, согласно пп.170.9.1 ст.170 НКУ не являются объектом обложения НДФЛ при условии их подтверждения первичными документами с указанием в них размера понесенных расходов. Примерами таких подтверждающих документов являются транспортный билет, счет, багажная квитанция, страховой полис и др.Задание на командировку. Приказ на командировку. Смета расходов на командировку. Документы для продления сроков командировки. Командировочное удостоверение. Журнал регистрации командировок. Отчет о выполнении задания. Документы, устанавливающие связь командировки с хозяйственной деятельностью предприятия. Отчет об использовании денежных средств, выданных на командировку или под отчет

Для большинства предприятий служебная командировка – обычное дело. Ведь успешное продвижение своего бизнеса, как на внешнем, так и на внутреннем рынке требует от предприятия осуществления комплекса мероприятий: формирование сети филиалов; проведение маркетинговых исследований; заключение договоров и др. И без командировок работников здесь не обойтись. В тоже время командировки на предприятии являются объектом пристального внимания контролирующих органов с точки зрения их документального оформления, учета и др. Следовательно, учету командировок на предприятии должно уделяться соответствующее внимание. Основой для этого являются нормативно-правовые документы.Нормативно-правовые документы. Служебная командировка как вид хозяйственной операции. Виды и цели командировок. Командировочные лица (кого можно отправить в командировку). Положение о служебных командировках на предприятии

Бухгалтеру / НДФЛ

Налог на доходы физических лиц (НДФЛ) является общегосударственным налогом, который взимается (удерживается) с доходов, выплачиваемых (начисляемых, предоставляемых) физическим лицам.Общие положения

Работодатель плательщика налога (налоговый агент) обязан осуществить, в том числе по месту применения налоговой социальной льготы (НСЛ), перерасчет суммы доходов, начисленных такому плательщику налога в виде заработной платы, а также суммы предоставленной НСЛ (пп.169.4.2 ст.164 НКУ):Общие положения. Порядок проведения перерасчета. Результаты перерасчета

Для изучения объекта и базы налогообложения НДФЛ будет рассмотрен пример.Общие положения. Объект налогообложения. База налогообложения

Бухгалтеру / Налог на прибыль

Определение термина сомнительная задолженность отсутствует в НКУ. Подпункт 14.1.84 ст.14 НКУ разрешает использовать термины для целей раздела III Налог на прибыль предприятий данного Кодекса в значениях определенных Законом Украины "О бухгалтерском учете и финансовой отчетности в Украине" и национальными и международными положениями (стандартами) финансовой отчетности, положениями (стандартами) бухгалтерского учета.Общие положения. Сомнительная задолженность. Безнадежная задолженность

Налог на прибыль является общегосударственным налогом (п.9.1 ст.9 НКУ).

Налог на прибыль является общегосударственным налогом (п.9.1 ст.9 НКУ).

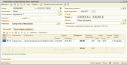

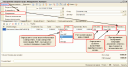

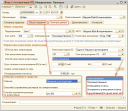

Примеры отражения операций с основными средствами в 1С:Бухгалтерии 8 для Украины

В конфигурации Бухгалтерия для Украины вносить остатки по капитальным инвестициям рекомендуется с помощью обработки Ввод начальных остатков.I.Примеры отражения операций с капитальными инвестициями на этапе их учета до ввода в эксплуатацию. II. Примеры отражения операций с основными средствами после принятия к учетуПримеры начисления амортизации в 1С:Бухгалтерии 8 для Украины

С общим алгоритмом расчета суммы амортизации и порядком ее отражения в бухгалтерском и налоговом учете можно ознакомиться в статье Методы начисления амортизации необоротных активов в бухгалтерском и налоговом учете.Пример 1. Параметры для расчета амортизации. Начисление амортизации. Анализ информации по суммам накопленной амортизацииБухгалтеру / Регламентированные отчеты

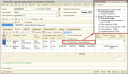

Приложение 5: Расшифровки налоговых обязательств и налогового кредита в разрезе контрагентов (Д5)

НКУ не содержит норм, на основании которых плательщики НДС обязаны расшифровывать суммы своих налоговых обязательств и налогового кредита в разрезе контрагентов – покупателей и поставщиков. Но, несмотря на это, от плательщиков данного налога требуют вместе с декларацией по НДС представлять приложение Розшифровки податкових зобов’язань та податкового кредиту в розрізі контрагентів (Д5) (далее – приложение Д5). Форма приложения, как и форма декларации по НДС, утверждена приказом Минфина Украины от 28.01.2016 г. № 21, вступившим в силу с 01.02.2016 г.Общие положения. Порядок заполнения. Раздел І Налоговые обязательства. Раздел ІІ Налоговый кредит. Оформление и представление приложения Д5 в органы ГФС. Исправление ошибок. Документы В соответствии с п.4 части второй ст.6 Закона № 2464 плательщики ЕСВ (в т.ч. и работодатели – юридические лица) обязаны представлять отчетность в орган ГФСУ по основному месту учета.Общие положения. Сроки представления отчетности. Порядок представления отчетности. Состав отчетности и порядок ее составления. Титульный лист Перелік таблиць звіту. Таблиця 1. Нарахування єдиного внеску. Таблиця 5. Відомості про трудові відносини осіб. Таблиця 6. Відомості про нарахування заробітної плати (доходу) застрахованим особам. Таблиця 7. Наявність підстав для обліку стажу окремим категоріям осіб відповідно до законодавства. Документы

Отчетность в Фонд социального страхования от несчастного случая на производстве

В соответствии с пп.2.2 Постановления № 31 страхователи (в т.ч. предприятия), которые имеют задолженность по уплате страховых взносов на общеобязательное государственное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (далее – страховые взносы)1, представляют в рабочие органы Фонда социального страхования от несчастных случаев на производстве и профессиональных заболеваний Украины (далее – Фонд) отчетность до полного погашения такой задолженности.Общие положения. Сроки представления. Порядок представления. Состав отчетности и порядок ее составления. Документы Плательщики НДС, которые в своей хозяйственной деятельности осуществляют одновременно облагаемые1 и необлагаемые2 операции должны рассчитывать долю использования товаров/услуг и необоротных активов в налогооблагаемых операциях. Без определения этого показателя (его еще называют коэффициентом распределения входящего НДС) нельзя правильно рассчитать сумму налога, подлежащую включению в состав налогового кредита: в случае если приобретенные и/или изготовленные товары/услуги, необоротные активы частично используются в налогооблагаемых операциях, а частично – нет, в суммы налога, которые плательщик имеет право отнести к налоговому кредиту, включается та часть уплаченного (начисленного) налога при их приобретении или изготовлении, которая соответствует доле использования таких товаров/услуг, необоротных активов в налогооблагаемых операциях (п.199.1 ст.199 НКУ).Общие положения. Ситуация 1. Не облагаемые НДС операции осуществлялись в прошлом году (определение коэффициента распределения налогового кредита по итогам календарного года). Ситуация 2. Не облагаемые НДС операции появились впервые в отчетном периоде (определение коэффициента распределения налогового кредита по итогам первого отчетного периода). Отражение налоговых накладных, по которым распределяются суммы входящего НДС, в Реестре налоговых накладных. Отражение распределенного НДС в декларации. Документы

В подавляющем большинстве случаев основанием для отражения налогового кредита по НДС является налоговая накладная, полученная от поставщика товаров/услуг в бумажном виде или в электронной форме1. При осуществлении импортных операций документом, подтверждающим право на налоговый кредит импортера товаров, является таможенная декларация. В ряде случаев, налоговый кредит можно отразить на основании так называемых заменителей налоговой накладной2. Но иногда может возникнуть ситуация, когда налоговый кредит по НДС придется отражать не на основании перечисленных выше документов, а на основании заявления с жалобой на поставщика.Общие положения. Форма заявления с жалобой. Сроки подачи заявления с жалобой. Проблема 1. Налоговые накладные, неполученные 3 и более месяца назад. Проблема 2. Последний (60-й) календарный день срока, установленного для подачи приложения Д8, приходится на выходной или праздничный день. Проблема 3. Покупатели - квартальные плательщики НДС. Проблема 4. Определение даты нарушения порядка регистрации налоговой накладной в ЕРНН. Порядок заполнения приложения Д8. Отражение в декларации по НДС. Документы

Отчетность в Фонд социального страхования по временной нетрудоспособности

В соответствии с п.4 части второй ст.27 Закона № 2240 страхователи (в т.ч. предприятия) обязаны вести учет средств общеобязательного государственного социального страхования в связи с временной утратой трудоспособности и расходами, обусловленными погребением, и своевременно представлять органам Фонда социального страхования по временной утрате трудоспособности (далее – Фонд) отчетность по таким средствам.Общие положения. Сроки представления. Порядок представления. Состав отчетности и порядок ее составления. ДокументыПросмотреть еще статьи на тему "Пример".

Мы на Facebook