Материалы слушателям курсов: "Сумма": Бухгалтеру

Бухгалтеру / Военный сбор

Бухгалтеру / ЕСВ

Бухгалтеру / НДФЛ

Бухгалтеру / Налог на прибыль

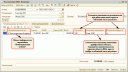

Примеры отражения операций с нематериальными активами в 1С:Бухгалтерии 8 для Украины

В типовой конфигурации автоматизированы следующие операции с НМА:Покупка НМА. Ввод в хозяйственный оборот НМА (зачисление на баланс). Принятие к учету объекта строительства в качестве НМА. Ввод остатков НМА. Начисление амортизации. Перемещение НМА. Модернизация НМА. Инвентаризация НМА. Выбытие НМА. Отчетность подсистемы НМАБухгалтеру / Проверки контролирующими органами

Бухгалтеру / Регламентированные отчеты

Алгоритм заполнения формы № 1 Баланс (Отчет о финансовом состоянии)

В Балансе (Форма № 1) отражаются активы, обязательства и собственный капитал предприятия. Баланс предприятия составляется на конец последнего дня отчетного периода.ДокументыПриложение 5: Расшифровки налоговых обязательств и налогового кредита в разрезе контрагентов (Д5)

НКУ не содержит норм, на основании которых плательщики НДС обязаны расшифровывать суммы своих налоговых обязательств и налогового кредита в разрезе контрагентов – покупателей и поставщиков. Но, несмотря на это, от плательщиков данного налога требуют вместе с декларацией по НДС представлять приложение Розшифровки податкових зобов’язань та податкового кредиту в розрізі контрагентів (Д5) (далее – приложение Д5). Форма приложения, как и форма декларации по НДС, утверждена приказом Минфина Украины от 28.01.2016 г. № 21, вступившим в силу с 01.02.2016 г.Общие положения. Порядок заполнения. Раздел І Налоговые обязательства. Раздел ІІ Налоговый кредит. Оформление и представление приложения Д5 в органы ГФС. Исправление ошибок. ДокументыПриложение 7: Годовой перерасчет сумм налогового кредита (Д7)

С примером отражения в типовых конфигурациях операций перерасчета налогового кредита по итогам года, а также с отражением информации по перерасчету в отчетности, можно ознакомиться в статье Перерасчет пропорционального НДС по товарам и основным средствам.Общие положения. Порядок проведения годового перерасчета. Подготовка к годовому перерасчету. Определение коэффициента распределения налогового кредита по итогам отчетного года (заполнение таблицы 1 приложения Д7). Перерасчет сумм налогового кредита по итогам года (заполнение таблицы 2 приложения Д7). Перерасчет налогового кредита для необоротных активов по итогам 1, 2 и 3 лет после года их ввода в эксплуатацию (заполнение таблицы 3 приложения Д7). Отражение результатов годового перерасчета в Реестре налоговых накладных и в декларации по НДС. Пример осуществления годового перерасчета сумм налогового кредита. ДокументыРасчет суммы сбора на развитие виноградарства, садоводства и хмелеводства

Сбор на развитие виноградарства, садоводства и хмелеводства устанавливается до 1 января 2018 года (п.16 подраздела 10 раздела ХХ НКУ).Общие положения. Плательщики хмельного сбора. Объект налогообложения. Ставка хмельного сбора. Срок уплаты сбора. Сроки и порядок представления отчетности. Состав отчетности и порядок ее составления. Исправление ошибок в расчете. ДокументыАлгоритм заполнения формы № 3 (формы № 3-н) Отчет о движении денежных средств

В Отчете о движении денежных средств приводятся данные о движении денежных средств предприятия в течение отчетного периода в результате операционной, инвестиционной и финансовой деятельности. Под движением денежных средств следует понимать поступление и выбытие денег и их эквивалентов (согласно п.3 раздела I НП(С)БУ 1).ДокументыАлгоритм заполнения формы № 5 Примечания к годовой финансовой отчетности

Примечания к годовой финансовой отчетности раскрывают информацию по типовой форме № 5, утвержденной Приказом № 302. Форма № 5 состоит из следующих разделов (см. Таблицу ниже).Общие положения. Таблицы Формы № 5 Примечания к годовой финансовой отчетности. Таблица 1. Нематериальные активы. Таблица 2. Основные средства. Таблица 3. Капитальные инвестиции. Таблица 4. Финансовые инвестиции. Таблица 5. Доходы и расходы. Таблица 6. Денежные средства. Таблица 7. Обеспечения и резервы. Таблица 8. Запасы. Таблица 9. Дебиторская задолженность. Таблица 10. Недостачи и потери от порчи ценностей. Таблица 11. Строительные контракты. Таблица 12. Налог на прибыль. Таблица 13. Использование амортизационных отчислений. Таблица 14. Биологические активы. Таблица 15. Финансовые результаты от первоначального признания и реализации сельскохозяйственной продукции и дополнительных биологических активов. ДокументыАлгоритм заполнения формы № 2-м Отчет о финансовых результатах

Порядок заполнения строк Отчета о финансовых результатах (Форма № 2-м) с использованием информации, обобщаемой на счетах общего (гр. 3) и упрощенного Плана счетов (гр. 4), приведен в таблице.ДокументыАлгоритм заполнения формы № 2 Отчет о финансовых результатах (Отчет о совокупном доходе)

В Отчете о финансовых результатах (Форма №2) раскрывается информация о доходах, расходах, прибыли и убытках, а также совокупном доходе предприятия за отчетный период.ДокументыБухгалтеру / ФСС

Перейти к разделу Бухгалтеру / ФСС

Страницы: 1 2

Просмотреть еще статьи на тему "Сумма".

Мы на Facebook