Материалы слушателям курсов: "Период": 1С:Предприятие 8.2 / Бухгалтерия для Украины / Расчет заработной платы

1С:Предприятие 8.2 / Бухгалтерия для Украины / Расчет заработной платы

Данная статья написана для конфигурации «Бухгалтерия для Украины», редакция 1.2.

Методика отражения оплаты мобилизованным сотрудникам

Приведенные в методиках рекомендации моделировались в конфигурации «Бухгалтерия для Украины», редакция 2.1, начиная с версии 1.2.29.Общие положения

- Согласно письму Государственного комитета статистики от 04.07.2014 г. № 09.3-6/145-14 работники, которые проходят военную службу по призыву по мобилизации, не включаются в среднесписочную численность штатных работников.

- В соответствии со ст.119 КЗоТ работникам, призванным на военную службу по призыву во время мобилизации, на особый период, но не более одного года, гарантируется сохранение места работы, должности и среднего заработка.

- Начисление среднего заработка мобилизованным работникам осуществляется в соответствии с Порядком №100.

- В течение всего периода мобилизации показатель среднедневной заработной платы не может изменяться. Данные выводы сделаны на основании письма Минсоцполитики от 11.08.2014 г. №1146/13/84-14.

- В соответствии с пп.«и» пп.165.1.1 ст.165 НКУ в общий месячный (годовой) налогооблагаемый доход налогоплательщика не включается «сумма денежного довольствия (в том числе в натуральной форме), предоставляемого, военнослужащим, призванным на военную службу по призыву в связи с мобилизацией, в соответствии с Законом Украины «О социальной и правовой защите военнослужащих и членов их семей», и/или компенсационные выплаты из бюджета в пределах среднего заработка работников, призванных на военную службу по призыву во время мобилизации, на особый период». Таким образом, указанные выплаты не облагаются НДФЛ.

- Согласно пп.1.7 п.161 подраздела 10 раздела ХХ «Переходные положения» НКУ освобождаются от налогообложения военным сбором доходы, которые в соответствии с разделом IV НКУ не включаются в общий налогооблагаемый доход физических лиц (не подлежат налогообложению, облагаются по нулевой ставке), кроме доходов, указанных в пп.165.1.2, 165.1.18, 165.1.25, 165.1.52 ст.165 НКУ. Поскольку указанные выплаты в соответствии с пп.«и» пп.165.1.1 ст.165 НКУ не облагаются НДФЛ, следовательно, они не подлежат обложению военным сбором.

- Средний заработок, компенсируемый из бюджета мобилизованным работникам, в отчете по форме № 1ДФ отражается с признаком «128» (соцвыплаты из бюджета).

- Согласно ч.7 ст.7 Закона Украины от 08.07.2010 г. № 2464-VI «О сборе и учете единого взноса на общеобязательное государственное социальное страхование» не начисляется на выплаты и не удерживается единый взнос с выплат, которые компенсируются из бюджета в пределах среднего заработка работников, призванных на военную службу по призыву по мобилизации, на особый период.

- Согласно с Порядком от 14.04.2015 г. № 435 «Об утверждении Порядка формирования и представления страхователями отчета относительно сумм начисленного единого взноса на общеобязательное государственное социальное страхование», в отчете по ЕСВ средний заработок, компенсируемый из бюджета, отражается в таблице 6 отдельной строкой с кодом категории застрахованного лица 48.

в данном разделе Вы наглядно ознакомитесь с основной отчетностью раздела "Учет зарплаты".

в данном разделе описаны основные документы отчетности раздела "кадры", а также вы ознакомитесь с тем, что подсистема расчетов с сотрудниками по заработной плате позволяет автоматически начислять зарплату сотрудникам по часовой тарифной ставке и проводить индексацию.

В статье приведена методика начисления авансовых выплат для конфигурации "Бухгалтерия для Украины", редакция 1.2.

Оплата сотрудникам, расчеты с бюджетом и фондами, отчетность по НДФЛ

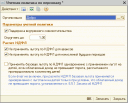

Выплату зарплаты можно осуществлять как наличными деньгами, так и безналичными - происходит перечисление заработной платы на личные карточные счета работников. Информация о карточке (ее номере и банке) и способе оплате (через банк или кассу), используемом по умолчанию, хранятся в периодическом регистре данных "Параметры выплаты ЗП работников". Вносится такая информация документом "Ввод сведений о банковских карточках работников" (Заработная плата - Выплата заработной платы через банк). Информация о банковских карточках по умолчанию подставляется при формировании ведомостей на выплату зарплаты. Если информация о карточке работника не заполнены, то по умолчанию осуществляется способ оплаты "Через кассу". Проанализировать информацию о способах выплаты и банковских карточках можно, открыв регистр сведений "Параметры выплаты ЗП работников" (Заработная плата - Выплата заработной платы через банк).Выплата зарплаты работникам. Платежные ведомости. Регистрация факта выплаты. Расчет и выплата аванса работникам. Перечисление НДФЛ и взносов в бюджет и фонды. Важно!!!. Перечисление НДФЛ и взносов с авансовых платежей. Перечисление НДФЛ без выплаты сотрудникам. Отражение данных о заработной плате в отчете "1-ДФ". Расчеты по начислениям за счет ФССКадровый учет и расчет заработной платы: общие принципы учета и нормативно-справочная информация

Учетная политика по персоналу. Настройки учета. Правила расчета зарплатыПросмотреть еще статьи на тему "Период".

Мы на Facebook