1С:Предприятие 8.2 /

Управление производственным предприятием для Украины /

Отчетность, рекламентированная отчетность

Составление уточняющего расчета по НДС

Формирование Уточняющего расчета

1. Корректировка налоговых обязательств по причине занижения налоговых обязательств

2. Корректировка налоговых обязательств по причине завышения налогового кредита

Приведенные в методиках рекомендации моделировались в конфигурации « Бухгалтерия для Украины » (редакция 1.2). Методика также применима для конфигураций « Управление торговым предприятием для Украины » (редакция 1.2) и « Управление производственным предприятием для Украины » (редакция 1.3).

Общая информация

Предусмотрены следующие варианты исправления ошибок в декларации по НДС:

- Если ошибки обнаружены до окончания предельного срока подачи декларации - подается новая декларация с признаком «Звітна нова» с исправленными показателями;

- Если ошибки обнаружены после окончания предельного срока подачи декларации (в ранее поданной декларации, с учетом сроков давности) - подается уточняющий расчет в качестве самостоятельного документа (далее — Уточняющий расчет).

В данной статье рассмотрены примеры оформления Уточняющего расчета в качестве самостоятельного документа.

Процедура исправления ошибок изложена в Порядке заполнения и предоставления Декларации по налогу на добавленную стоимость, утвержденном приказом Министерства финансов Украины от 28.01.16 г. № 21 (далее — Порядок № 21).

Для корректного представления Уточняющего расчета, необходимо учитывать следующие особенности:

- Ошибки исправляются уточняющим расчетом по форме , действующей на дату его подачи (п.1 раздела VІ Порядка № 21).

- Уточняющий расчет подается только как самостоятельный документ. В качестве приложения к декларации его подавать нельзя .

- Исправить ошибку можно, если не прошло 1095 дней после предельного срока подачи декларации, в которой допущена ошибка.

- Одним уточняющим расчетом можно исправить ошибки только одной декларации.

- Вместе с декларацией может потребоваться подать и приложения, в том случае, если исправляются строки, к которым необходимо подавать такие приложения (п.8 раздела VІ Порядка № 21).

Формирование Уточняющего расчета

В конфигурации «Уточняющий расчет по НДС» в связи с обнаружением и исправлением ошибки можно создать и заполнить в разделе « Регламентированные отчеты » (меню «Операции» - «Справочники»).

Более подробный порядок работы с формой «Регламентированная и финансовая отчетность » описан в статье «Работа с формой « Регламентированная и финансовая отчетность »».

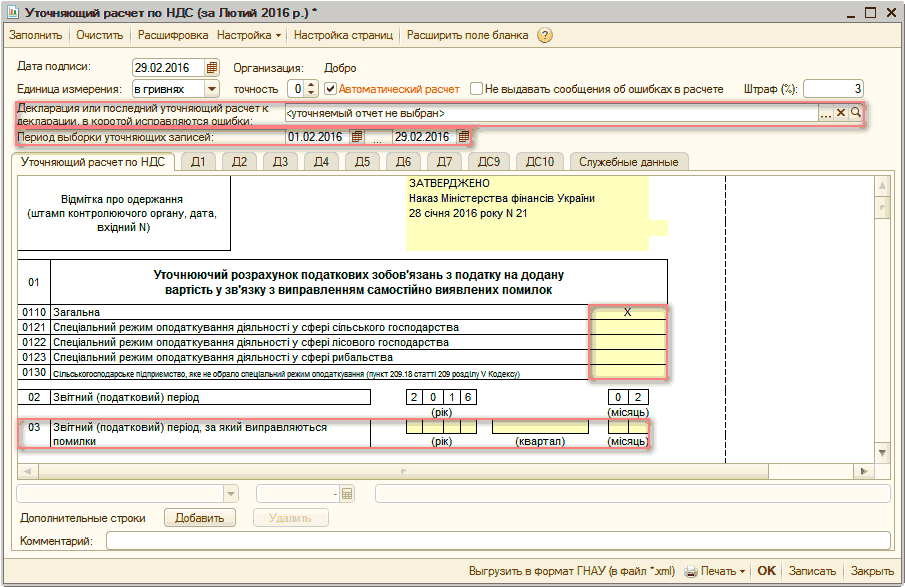

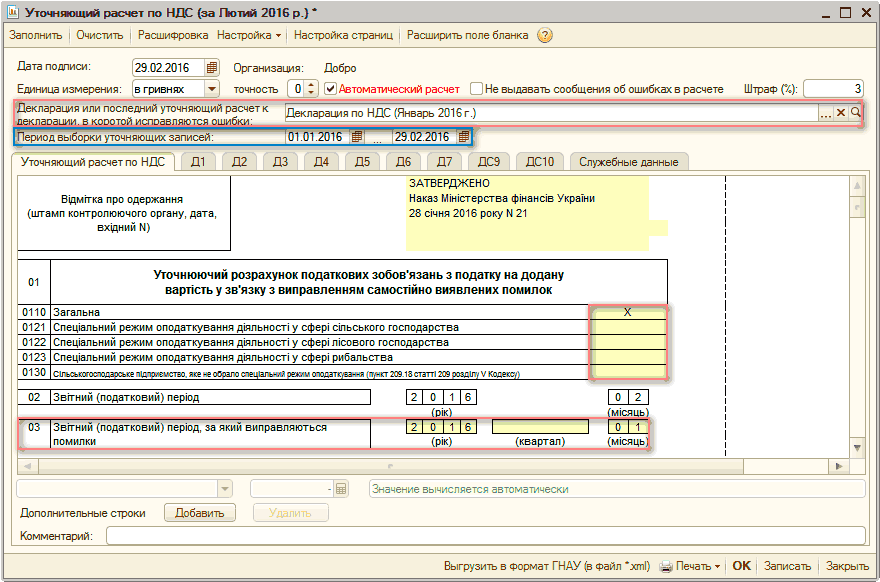

Перед автоматическим заполнением Уточняющего расчета необходимо в шапке отчета в поле «03» указать уточняемый период и в соответствующем реквизите формы выбрать уточняемую декларацию или последний уточняющий расчет за указанный период.

Затем нужно указать, к какой декларации Уточняющий расчет будет представляться, и установить отметку (х) в соответствующей строке поля «01»:

- если подается к общей налоговой декларации – отметка в строке «0110»;

- если подается к «спецрежимной» декларации – отметка в соответствующей строке «0121»/«0122»/«0123».

При автоматическом заполнении по кнопке «Заполнить» Уточняющий расчет заполнится:

- данными декларации по НДС (последнего уточняющего расчета), ошибки которой исправляются, и ссылка на которую указана в шапке формы отчета;

- данными документов « Налоговая накладная », «Приложение 2 к налоговой накладной » и « Регистрация входящего налогового документа » (в конфигурации « Управление производственным предприятием для Украины» документ называется « Запись книги приобретения »), составленных для исправления ошибок прошлых периодов, в которых установлен признак « Включается в уточняющий расчет » и указан соответствующий уточняемый период.

В уточняющем отчете отобразятся только данные налоговых документов, период выписки которых (т.е. дата - реквизит «от») соответствует периоду, указанному в реквизите «Период выборки уточняющих записей» шапки отчета (Рис. 1).

Ниже приведены примеры составления уточняющего расчета, который подается в связи с корректировкой налоговых обязательств по причине:

- занижения налоговых обязательств;

- завышения налогового кредита.

1. Корректировка налоговых обязательств по причине занижения налоговых обязательств

Пример

В феврале обнаружено, что в декларации за январь плательщик неправильно рассчитал сумму налоговых обязательств, в результате чего занизил обязательства (строка 1, и соответственно строка 9 Декларации).

В данном примере рассмотрена ситуация, когда предприятие ликвидировало основное средство по самостоятельному решению, но налоговая накладная на условную продажу не оформлена.

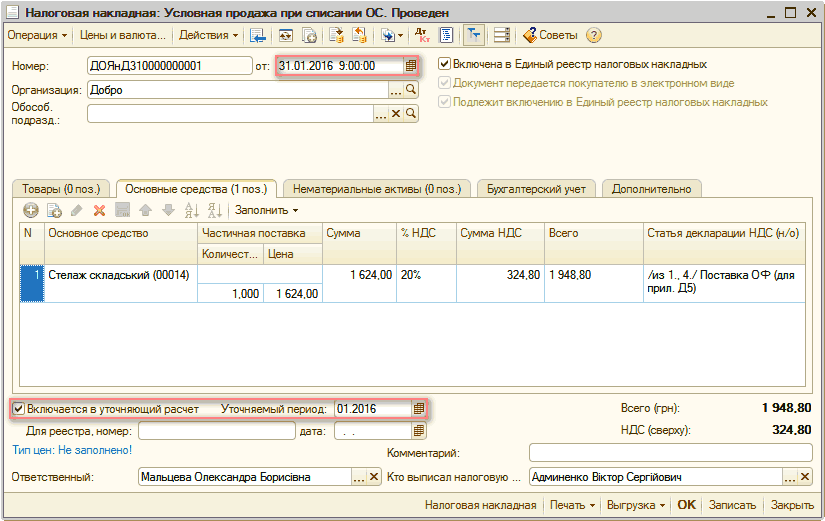

Для начисления налоговых обязательств на условную продажу при списании ОС необходимо оформить документ «Налоговая накладная» с видом операции «Условная продажа при списании ОС» датой того периода, в котором оформлена операция списания. В нижней части документа необходимо установить флаг в поле «Включается в уточняющий расчет» и указать уточняемый период (Рис. 2).

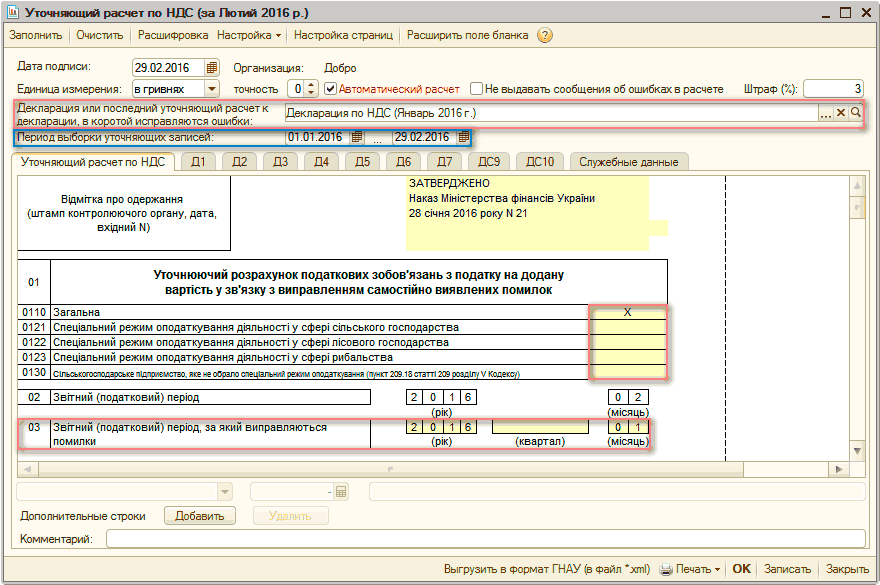

После оформления налоговых документов уточняющих данные прошлых периодов можно перейти к заполнению регламентированного отчета «Уточняющий расчет по НДС» (Рис. 3).

По примеру, в феврале уточняются данные за январь, поэтому в шапке отчета указывается уточняемый период «01.2016», а в соответствующем реквизите формы отчета выбирается уточняемая декларация по НДС за январь 2016 г. Также в реквизите «Период выборки уточняющих записей» указывается период выписки налоговых документов.

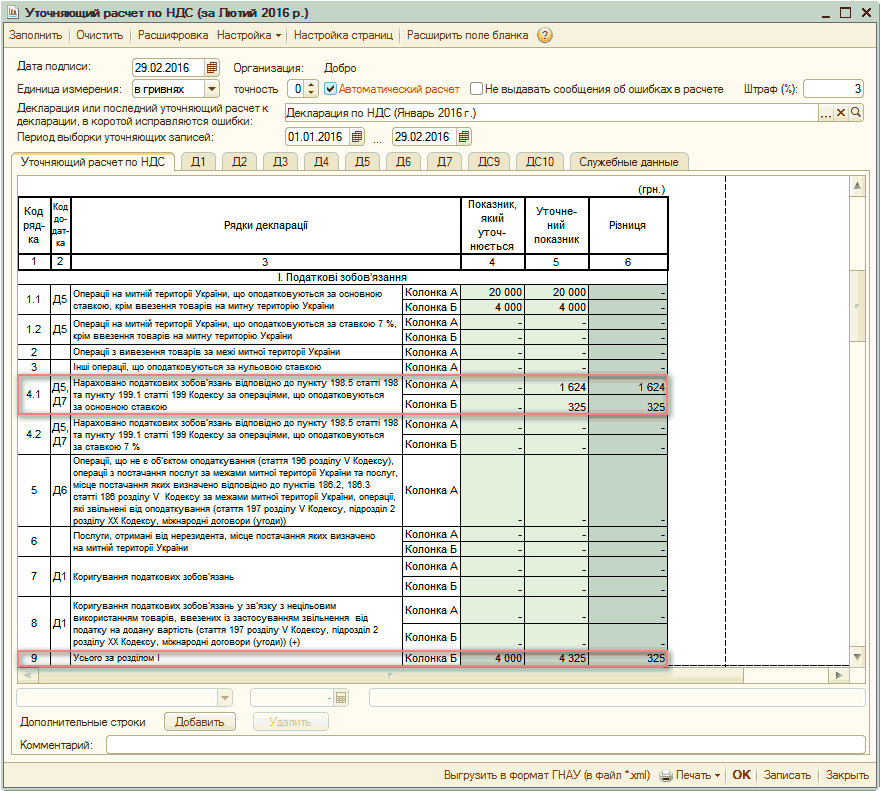

После нажатия в верхнем левом углу отчета кнопки «Заполнить», отчет «Уточняющий расчет по НДС» автоматически заполниться следующими данными (Рис. 4):

- графа 4 - показателями декларации, ошибки которой исправляются;

- графа 5 - показателями графи 4, с учетом данных исправления. Т.е. с учетом сумм налоговых документов, составленных для исправления ошибок прошлых периодов;

- графа 6 – разницей показателей гр.5 и гр.4. То есть данными исправления (суммами по исправляемым ошибкам).

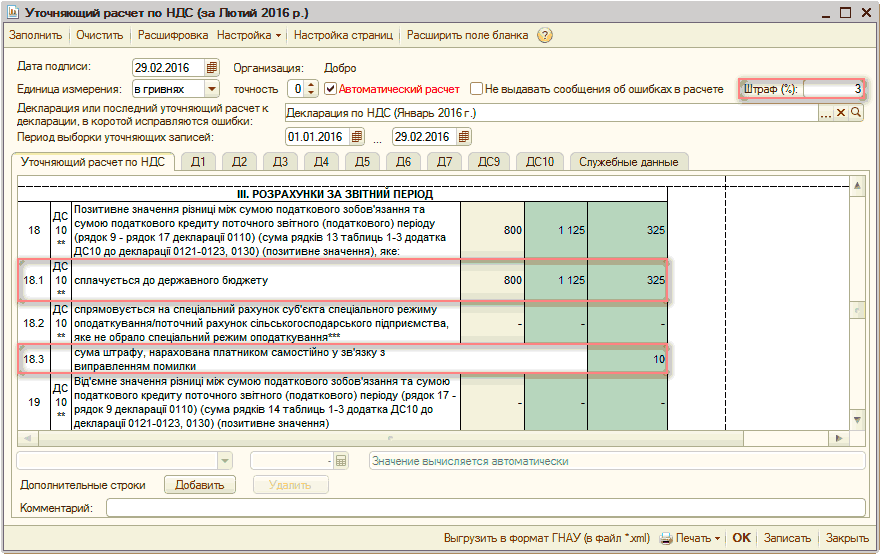

По примеру, в результате исправления ошибки по завышению налоговых обязательств, в уточняющем расчете отразится увеличение налоговых обязательств, что приведет к увеличению суммы к уплате (строка 18.1 Уточняющего расчета).

Кроме того, поскольку занижение налоговых обязательств привело к недоплате НДС в бюджет, необходимо отобразить начисление штрафа в размере 3% от суммы такого обязательства. Сума штрафа отражается в строке 18.3 Уточняющего расчета (Рис. 5).

B соответствии с п.8 раздела VІ Порядка № 21 вместе с уточняющим расчетом могут подаваться и приложения, в том случае если исправляются строки, к которым нужно подавать такие приложения.

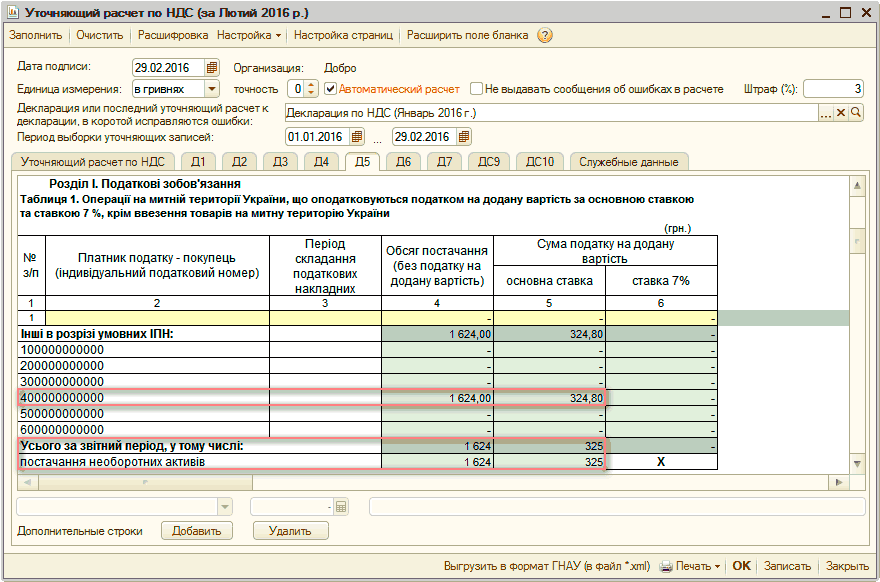

По примеру, налоговая накладная на условную продажу не отображена в предоставленной ранее декларации, соответственно и в приложении 5, поэтому к Уточняющему расчету необходимо также подать приложение 5, содержащее информацию по уточненному показателю (Рис. 6).

| Важно!!! Приложения к уточняющему расчету подаются в том случае, если ошибка допущена в строках, при заполнении которых обязаны подаваться приложения. Такие приложения подаются с отметкой «уточнюючий» и в них указывается только сумма уточнения показателей (со знаком «+» или «-»), соответствующая данным из графы 6 уточняющего расчета. Если графа 6 не заполнена, то «пустые» приложение подавать не нужно. |

2. Корректировка налоговых обязательств по причине завышения налогового кредита

Пример

В феврале выяснилось, что в декларации за январь плательщик неправильно рассчитал сумму налогового кредита, в результате чего завысил налоговый кредит (строка 10.1, и соответственно строка 17 Декларации).

В данном примере рассмотрена ситуация, когда предприятие включило в состав налогового кредита одну налоговую накладную два раза.

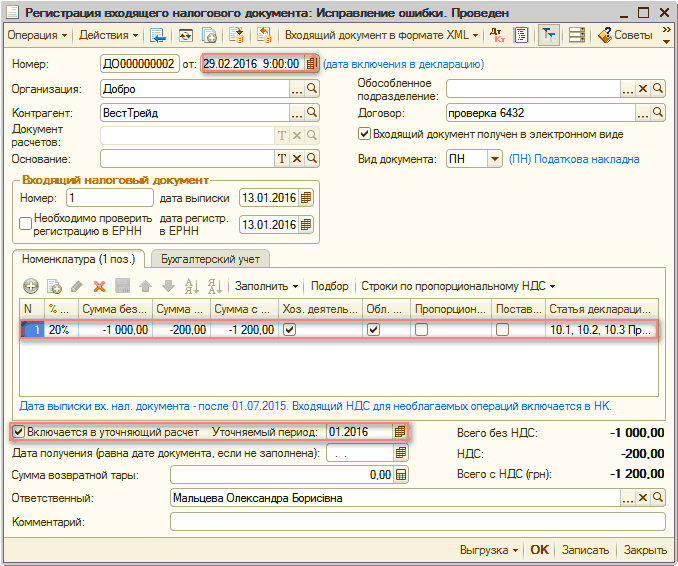

Для отражения корректировки налогового кредита необходимо оформить документ « Регистрация входящего налогового документа » с видом операции «Исправление ошибки», датой периода обнаружения ошибки (в конфигурации «Управление производственным предприятием для Украины» документ называется «Запись книги приобретения»). В нижней части документа нужно установить флаг в поле «Включается в уточняющий расчет» и указать уточняемый период (Рис. 7).

Рисунок 7 – заполнение документа «Регистрация входящего налогового документа»

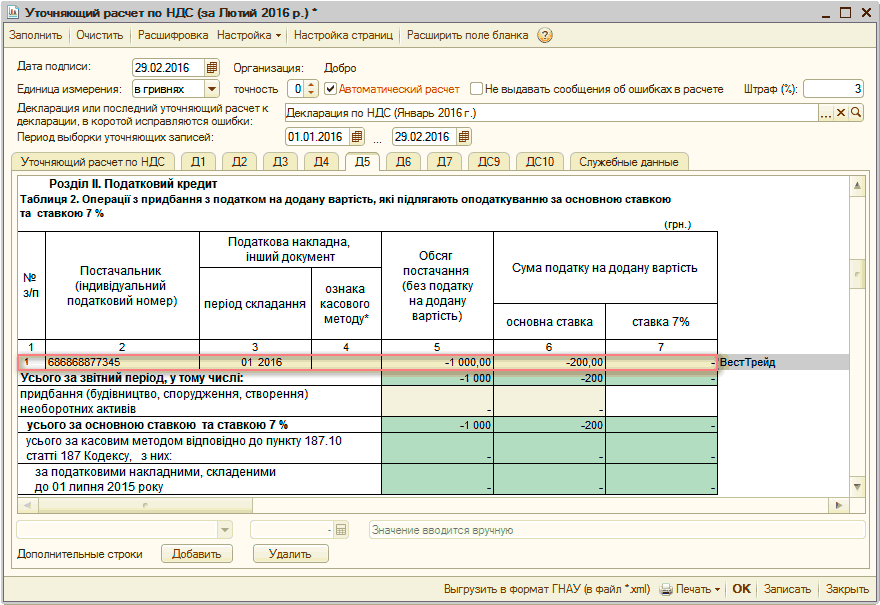

После оформления налоговых документов уточняющих данные прошлых периодов можно перейти к заполнению регламентированного отчета «Уточняющий расчет по НДС» (Рис. 8).

По примеру, в феврале уточняются данные за январь, поэтому на форме бланка указывается уточняемый период «01.2016», в соответствующем реквизите формы выбирается уточняемая декларация по НДС за январь 2016 г., а также в реквизите «Период выборки уточняющих записей» указывается период выписки налоговых документов.

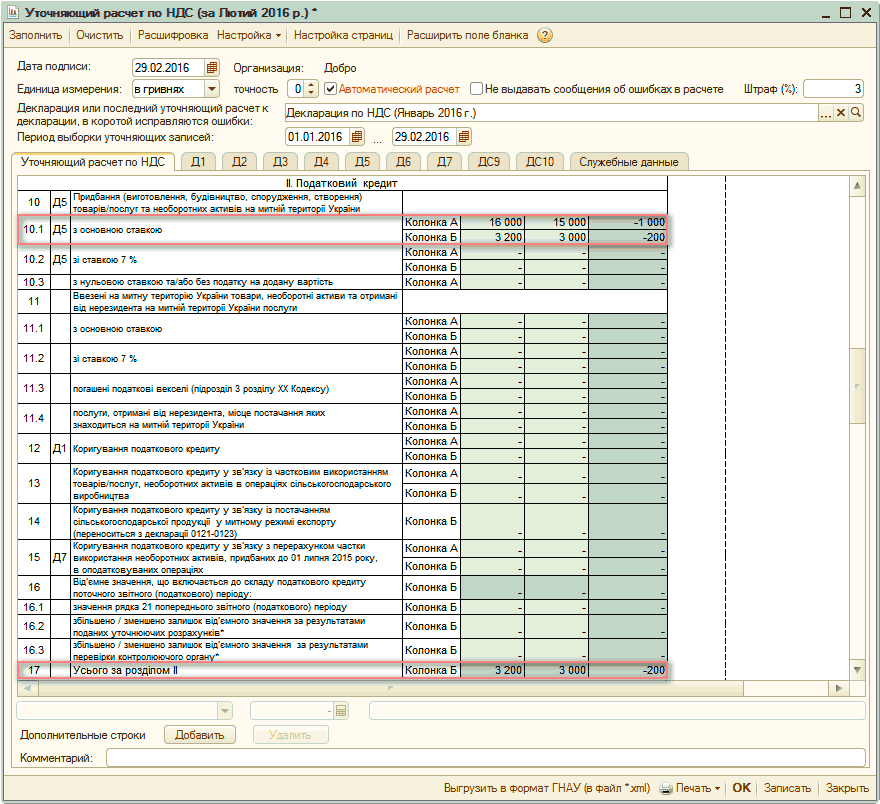

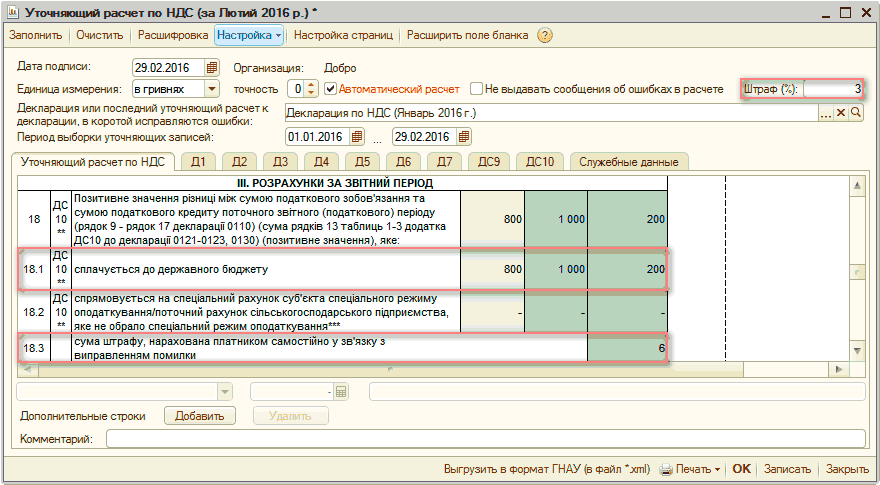

После нажатия в верхнем левом углу отчета кнопки «Заполнить», отчет «Уточняющий расчет по НДС» автоматически заполниться следующими данными (Рис. 9):

- графа 4 - показателями декларации, ошибки которой исправляются;

- графа 5 - показателями графи 4, с учетом данных исправления. Т.е. с учетом сумм налоговых документов, составленных для исправления ошибок прошлых периодов;

- графа 6 – разницей показателей гр.5 и гр.4. То есть данными исправления (суммами по исправляемым ошибкам).

По примеру, в результате исправления ошибки по завышению налогового кредита, в уточняющем расчете отобразится увеличение налоговых обязательств, что приведет к увеличению суммы к уплате (строка 18.1 Уточняющего расчета).

Кроме того, поскольку занижение налоговых обязательств привело к недоплате НДС в бюджет, необходимо отразить начисление штрафа в размере 3% от суммы такого обязательства. Сумма штрафа отображается в строке 18.3 Уточняющего расчета (Рис. 10).

B соответствии с п.8 раздела VІ Порядка № 21 вместе с уточняющим расчетом могут подаваться и приложения, в том случае если исправляются строки, к которым нужно подавать такие приложения.

По примеру, налоговая накладная дважды отражена в строках предоставленной ранее декларации, соответственно и в приложении 5, поэтому к Уточняющему расчету нужно подать также приложение 5, содержащее информацию по уточненному показателю (Рис. 11).

| Важно!!! Приложения к уточняющему расчету подаются в том случае, если ошибка допущена в строках, при заполнении которых обязаны подаваться приложения. Такие приложения подаются с отметкой «уточнюючий» и в них указывается только сумма уточнения показателей (со знаком «+» или «-»), соответствующая данным из графы 6 уточняющего расчета. Если графа 6 не заполнена, то «пустые» приложение подавать не нужно. |

| Обратить внимание!!! Если ошибка не повлияла на расчеты с бюджетом (ошибки, допущенные при декларировании отрицательного значения в строке 21, которые в будущих отчетных периодах не повлияли на значение строки 18 или строки 20.2), подается один уточняющий расчет за отчетный период, в котором допущена ошибка. Значение графы 6 строки 21 Уточняющего расчета (как увеличение, так и уменьшение) учитывается в строке 16.2 декларации за отчетный период, в котором подан такой Уточняющий расчет (п.5 раздела VІ Порядка № 21). Если ошибка повлияла на расчеты с бюджетом (повлекла за собой недоплату, переплату или изменение бюджетного возмещения), уточняющий расчет подается за каждый отчетный период, в котором значение строки 21 декларации повлияло на значение строки 18 или строки 20.2. |

Курс "Бухгалтерский учет + 1С:Бухгалтерия 8.2 для начинающих"

Курс "Ведение бухгалтерского учета и подготовка налоговой отчетности в программе 1С:Предприятие"

Курсы программирования 1С:Предприятие 8.2

Курс «Все об НДС в программе 1С»

Другие материалы по теме:

настройка страниц, уточняющий расчет, точность, регламентированная и финансовая отчетность, единица измерения, настройка ..., ошибки, приложения, добро, налоговая накладная, раздел, накладная, дата, управление производственным предприятием, счета, заполнить, документов, организация, период, отчет, расчет, документа, счет, документ

Материалы из раздела: 1С:Предприятие 8.2 / Управление производственным предприятием для Украины / Отчетность, рекламентированная отчетность

Другие материалы по теме:

Составление уточняющего расчета по НДС

Исправления ошибок входящего НДС прошлого и/или текущего периода

Нас находят: уточненка по ндс увеличение налоговых обязательств, уточненка на увеличение обязательств по пда, приложение форма 5 к уточненному расчету НДС

Мы на Facebook