1С:Предприятие 8.2 /

Учет в бюджетных учреждениях /

Комплексный учет для бюджетных учреждений Украины

Заполнение расчета корректировки (учет у покупателя)

1. Возврат поставленных товаров/услуг поставщику (изменение количества)

2. Возврат суммы предварительной оплаты от поставщика (изменение цены)

3. Изменение цены и/или количества поставленных товаров/услуг

3.2. Изменение количества/цены поставленных товаров/услуг (увеличение суммы налогового кредита)

3.3. Изменение количества/цены поставленных товаров/услуг (уменьшение суммы налогового кредита)

4. Исправление ошибок в налоговой накладной

4.2. Ошибка в реквизитах шапки документа

Приведенные в статье примеры моделировались в конфигурации « Бухгалтерия для бюджетных учреждений Украины » (редакция 1.0). Методика, описанная в статье, актуальна для конфигурации « Комплексный учет для бюджетных учреждений Украины » (редакция 1.0).

Расчет корректировки составляется при осуществлении корректировки сумм налоговых обязательств в соответствии с п.192.1 ст.192 НКУ: «Якщо після постачання товарів/послуг здійснюється будь-яка зміна суми компенсації їх вартості, включаючи наступний за постачанням перегляд цін, перерахунок у випадках повернення товарів/послуг особі, яка їх надала, або при поверненні постачальником суми попередньої оплати товарів/послуг, суми податкових зобов'язань та податкового кредиту постачальника та отримувача підлягають відповідному коригуванню на підставі розрахунку коригування до податкової накладної, складеному в порядку, встановленому для податкових накладних, та зареєстрованому в Єдиному реєстрі податкових накладних…».

В данной статье будут рассмотрены примеры заполнения покупателем полученных расчетов корректировок в информационной базе, в некоторых случаях:

- Возврат поставленных товаров/услуг поставщику (изменение количества).

- Возврат суммы предварительной оплаты от поставщика (изменение цены).

- Изменение цены и/или количества поставленных товаров/услуг:

- 3.1. Одновременное изменение цены и количества поставленных товаров/услуг (сумма налогового кредита не меняется).

- 3.2. Изменение количества/цены поставленных товаров/услуг (увеличение суммы налогового кредита).

- 3.3. Изменение количества/цены поставленных товаров/услуг (уменьшение суммы налогового кредита).

- Исправление ошибок в налоговой накладной :

- 4.1. Ошибка в номенклатуре.

- 4.2. Ошибка в реквизитах шапки документа:

- ошибка в наименовании покупателя;

- ошибка в ИНН покупателя;

- ошибка в номере и дате.

Пример

Организация «Харьковское управление» заключило с поставщиком ЧП «Все для офиса» договор на поставку бумаги в количестве 4 пачки по цене 30 грн. за единицу (в т.ч. НДС).

01.08.2015 года предприятие:

- Вариант 1. Организация «Харьковское управление» оприходовала товары от ЧП «Все для офиса».

- Вариант 2. Организация «Харьковское управление» перечислило предоплату ЧП «Все для офиса».

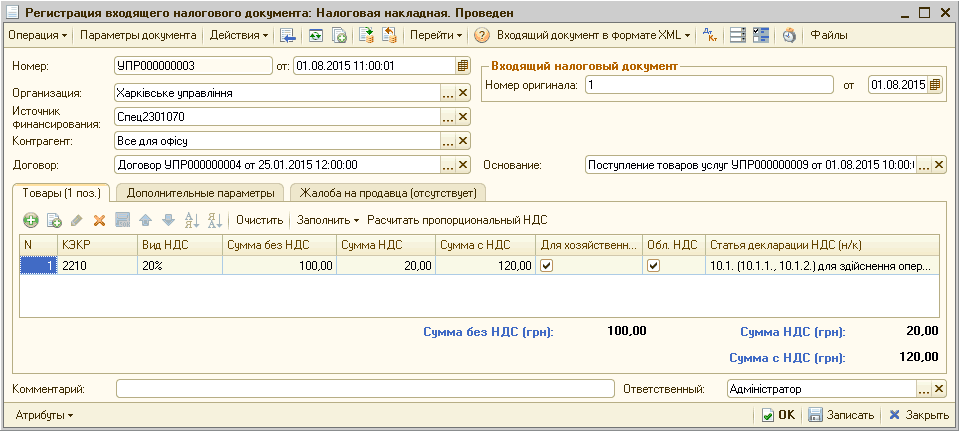

Для отражения налогового кредита, на основании полученной от поставщика и зарегистрированной в ЕРНН налоговой накладной, оформлен документ « Регистрация входящего налогового документа » с видом операции « Налоговая накладная » (Рис. 1).

Рисунок 1 – заполненный документ «Регистрация входящего налогового документа» с видом операции «Налоговая накладная»

Ниже описан порядок заполнения полученных от поставщика расчетов корректировок к налоговой накладной по примеру, в различных случаях.

| Обратить внимание! В типовых конфигурациях реализована возможность загрузки и хранения входящих налоговых документов в электронном виде, а также возможность автоматического заполнения данными из ХМL–файла. Более подробно с вариантами загрузки электронных входящих налоговых накладных в информационную базу можно ознакомиться в статье « Загрузка ХМL-файлов и автозаполнение входящих налоговых накладных ». |

1. Возврат поставленных товаров/услуг поставщику (изменение количества)

Пример

В связи обнаружением брака, принято решение вернуть ранее полученный товар поставщику ЧП «Все для офиса».

Возврат поставщику полученных ранее товаров, в конфигурации оформляется документом «Возврат поставщику».

С порядком отражения операции возврата товаров и возврата оплаты за товары можно ознакомиться в статье « Возврат запасов поставщику ».

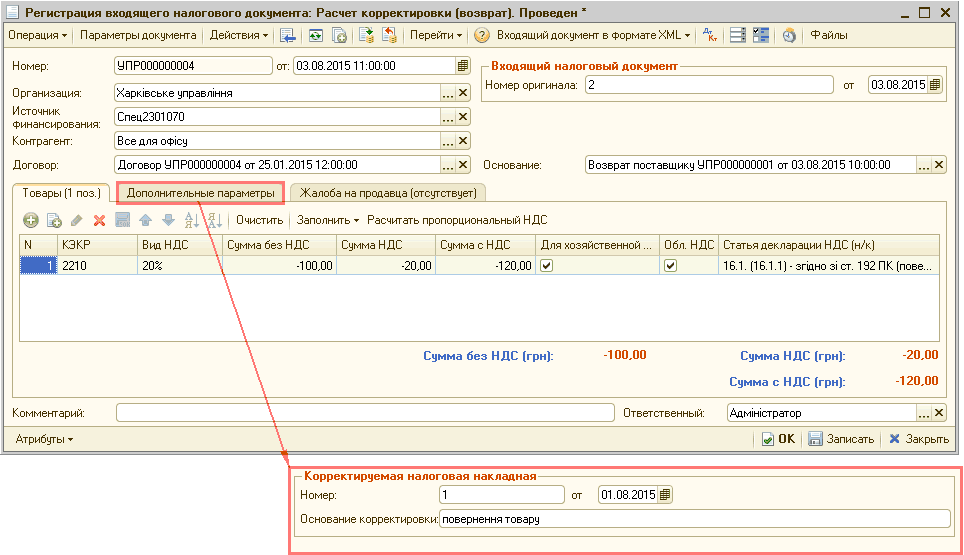

Для изменения количественных показателей, на основании полученного от поставщика расчета корректировки, оформляется документ « Регистрация входящего налогового документа » с видом операции «Расчет корректировки (возврат)» (Рис. 2).

| Обратить внимание! В случаях изменения количества, не связанных с возвратом товаров поставщику, оформляется документ «Регистрация входящего налогового документа» с видом операции «Расчет корректировки (изменение суммы компенсации)». |

Табличную часть «Товары» расчета корректировки с помощь кнопки «Заполнить» - «Заполнить по документу основанию » можно заполнить автоматически по ранее выписанному документу «Возврат поставщику». На закладке « Дополнительные параметры » обязательными для заполнения являются номер и дата корректируемой налоговой накладной.

Рисунок 2 – заполненный документ «Регистрация входящего налогового документа» в случае возврата товаров поставщику

2. Возврат суммы предварительной оплаты от поставщика (изменение цены)

Пример

В следствии расторжения сделки, поставщик ЧП «Все для офиса» вернул предоплату за товары.

Возврат предоплаты поставщику оформляется документом « Платежное поручение входящее » с видом операции «Поступление на счет».

С порядком отражения операции возврата товаров и возврата оплаты за товары можно ознакомиться в статье «Возврат запасов поставщику».

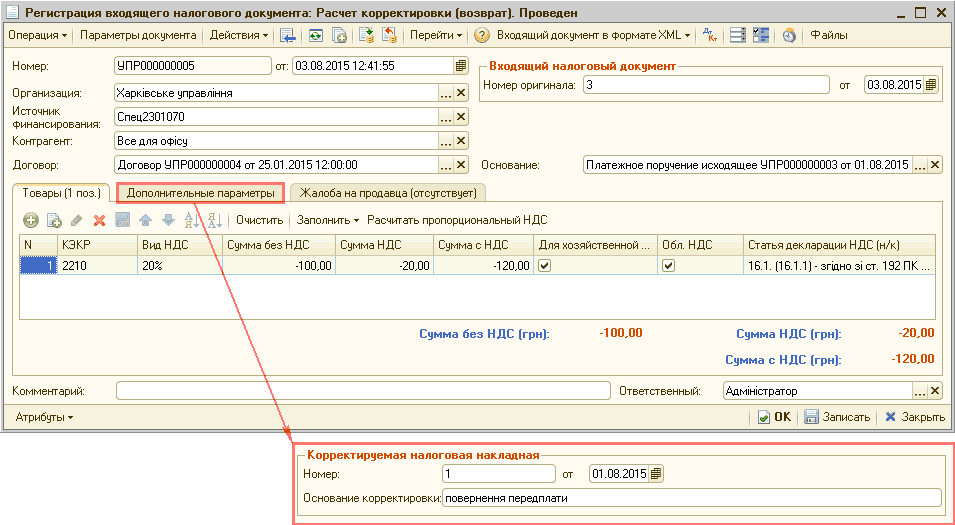

Для изменения стоимостных показателей, на основании полученного от поставщика расчета корректировки оформляется документ «Регистрация входящего налогового документа» с видом операции «Расчет корректировки (возврат)» (Рис. 3).

| Обратить внимание! В случаях изменения стоимости товаров, не связанных с возвратом предоплаты от поставщика (например, изменение цены товаров), оформляется документ «Регистрация входящего налогового документа» с видом операции «Расчет корректировки (изменение суммы компенсации)». |

На закладке «Дополнительные параметры» обязательными для заполнения являются номер и дата корректируемой налоговой накладной.

Рисунок 3 – заполненный документ «Регистрация входящего налогового документа» в случае возврата предоплаты от поставщика

3. Изменение цены и/или количества поставленных товаров/услуг

3.1. Одновременное изменение цены и количества поставленных товаров/услуг (сумма налогового кредита не меняется)

Пример

Второе событие – отгрузка товаров.

ЧП «Все для офиса» фактически осуществило отгрузку товаров организации «Харьковское управление» в количестве 6 пачек по цене 20 грн. за единицу (в т.ч. НДС).

Если в налоговой накладной неверно указана цена и количество полученных товаров, для исправления данной ошибки, на основании полученного от поставщика расчета корректировки, необходимо оформить документ «Регистрация входящего налогового документа» с видом операции «Расчет корректировки (изменение суммы компенсации)».

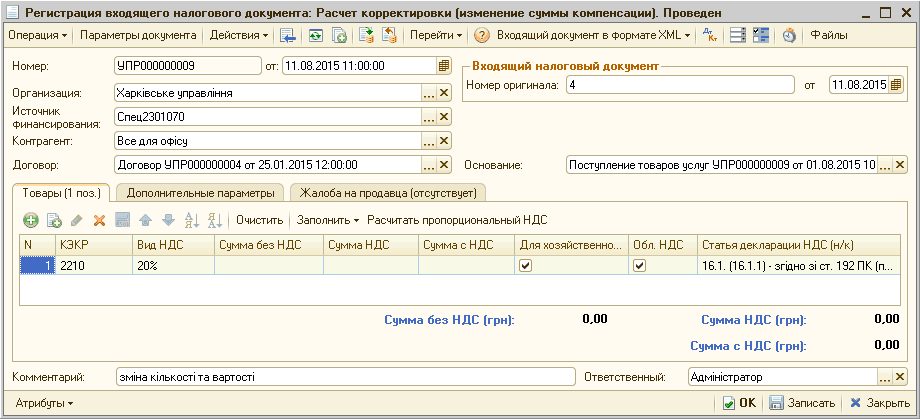

Поскольку, показатель итоговой строки «Сума коригування податкового зобов’язання та податкового кредиту» полученного от поставщика расчета корректировки, будет равен 0 (нулю), документ «Регистрация входящего налогового документа» оформляется с пустой табличной частью.

На усмотрение пользователя также реализована возможность отражать нулевые корректировки в приложении Д1 декларации по НДС. Для этого, помимо заполнения реквизитов шапки документа «Регистрация входящего налогового документа», необходимо заполнить ставку НДС и статью декларации в табличной части документа (суммы заполнять не нужно) (Рис. 4).

То есть в табличной части документа «Регистрация входящего налогового документа» необходимо заполнить строку с указанием следующей информации:

- КЭКР корректируемой налоговой накладной – «КЭКР»;

- ставка НДС - «Вид НДС»

- налоговое назначение приобретенных активов: «Для хозяйственной деятельности», «Обл. НДС»;

- статья декларации по НДС - «Статья декларации НДС (н/к)» (может быть заполнена автоматически, после заполнения ставки НДС и определения налогового назначения активов).

Именно значение реквизита «Статья декларации по НДС (н/к)», позволяет программе «определить» в какую из таблиц приложения Д1 Декларации нужно отнести данную корректировку. Перед заполнением отчета «Декларация по НДС» необходимо установить флаг «Отражать нулевые корректировки НО/НК в Приложении 1» на верхней панели отчета.

На закладке «Дополнительные параметры» обязательными для заполнения являются номер и дата корректируемой налоговой накладной.

Рисунок 4 – заполненный документ «Регистрация входящего налогового документа» в случае одновременного изменения и цены и количества товаров

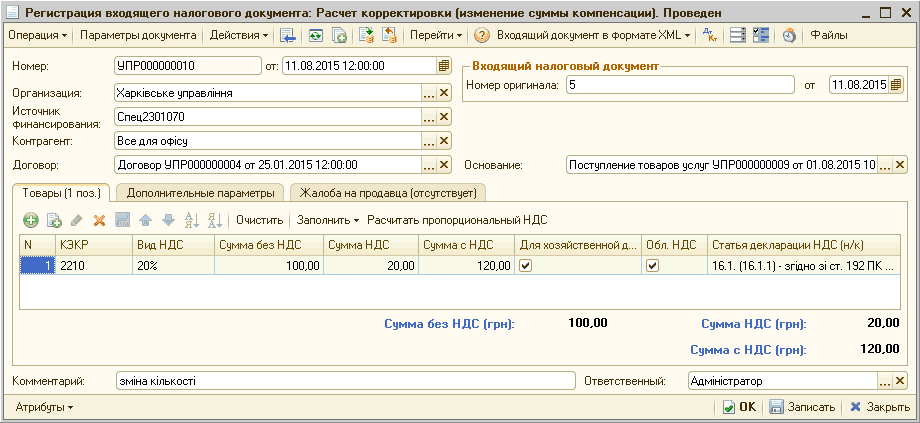

3.2. Изменение количества/цены поставленных товаров/услуг (увеличение суммы налогового кредита)

Пример

Второе событие – отгрузка товаров.

Вследствие изменения условий сделки, поставщик ЧП «Все для офиса» фактически осуществил отгрузку товаров организации «Харьковское управление» в количестве 8 пачек, вместо 4 пачек, по цене 30 грн. за единицу (в т.ч. НДС). То есть общая сумма НДС по итогам операции увеличилась.

Для изменения стоимостных показателей, на основании полученного от поставщика расчета корректировки оформляется документ «Регистрация входящего налогового документа» с видом операции «Расчет корректировки (изменение суммы компенсации)» (Рис. 5). На закладке «Дополнительные параметры» обязательными для заполнения являются номер и дата корректируемой налоговой накладной.

Рисунок 5 – заполненный документ «Регистрация входящего налогового документа» в случае изменении количества поставленных от поставщика товаров

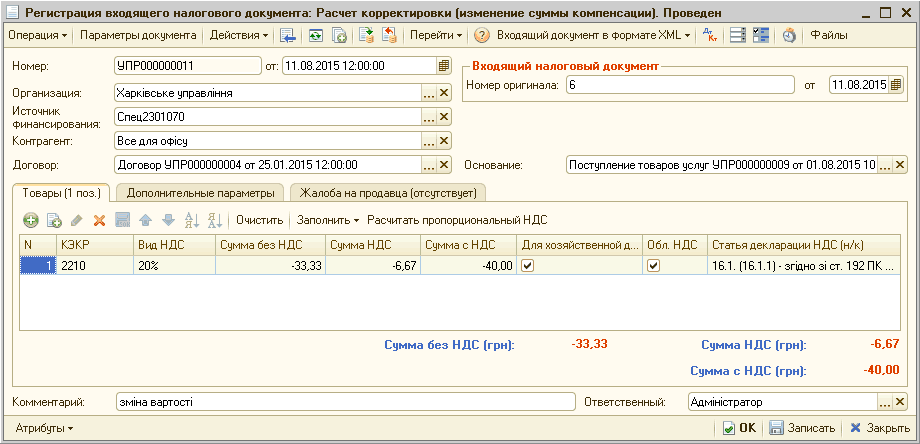

3.3. Изменение количества/цены поставленных товаров/услуг (уменьшение суммы налогового кредита)

Пример

Второе событие – отгрузка товаров.

Вследствие изменения условий сделки, поставщик ЧП «Все для офиса» фактически осуществил отгрузку товаров организации «Харьковское управление» в количестве 4-х пачек, но по цене 20 грн. за единицу (в т.ч. НДС), а не 30 грн., как было указано в налоговой накладной по предоплате. То есть общая сумма НДС по итогам операции уменьшилась.

Для изменения стоимостных показателей, на основании полученного от поставщика расчета корректировки оформляется документ «Регистрация входящего налогового документа» с видом операции «Расчет корректировки (изменение суммы компенсации)» (Рис. 6). На закладке «Дополнительные параметры» обязательными для заполнения являются номер и дата корректируемой налоговой накладной.

Рисунок 6 – заполненный документ «Регистрация входящего налогового документа» в случае изменении цены поставленных от поставщика товаров

4. Исправление ошибок в налоговой накладной

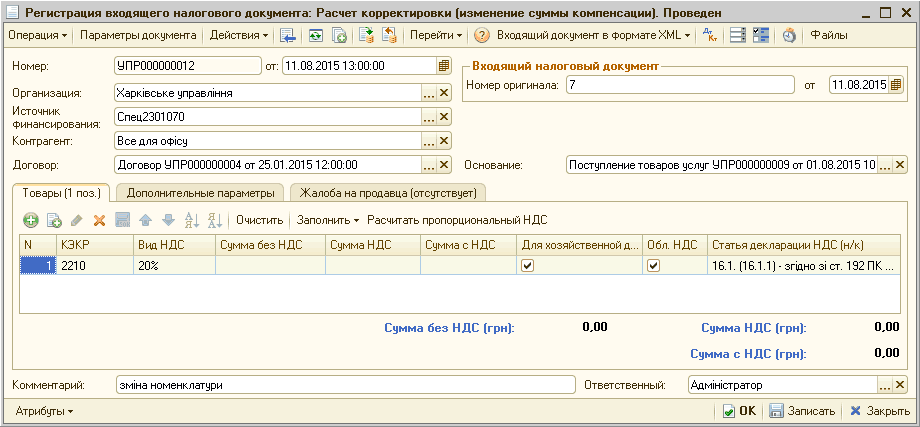

4.1. Ошибка в номенклатуре

Пример

Второе событие – отгрузка товаров.

В момент отгрузки товаров обнаружено, что в документе «Налоговая накладная» наименование товара было указано не верно - вместо номенклатуры «Бумага Хerox» указана «Бумага Ballet».

В соответствии с п.192.1 ст.192 НКУ «…Розрахунок коригування до податкової накладної складається також у випадку виправлення помилок, допущених при складанні податкової накладної, у тому числі не пов'язаних із зміною суми компенсації вартості товарів/послуг…».

Таким образом, если в налоговой накладной неверно указана номенклатура товара/услуги, для исправления данной ошибки, на основании полученного от поставщика расчет корректировки, необходимо оформить документ «Регистрация входящего налогового документа» с видом операции «Расчет корректировки (изменение суммы компенсации)».

Поскольку, показатель итоговой строки «Сума коригування податкового зобов’язання та податкового кредиту» полученного от поставщика расчета корректировки, будет равен 0 (нулю), документ «Регистрация входящего налогового документа» оформляется с пустой табличной частью.

На усмотрение пользователя также реализована возможность отражать нулевые корректировки в приложении Д1 декларации по НДС. Для этого, помимо заполнения реквизитов шапки документа «Регистрация входящего налогового документа», необходимо заполнить ставку НДС и статью декларации в табличной части документа (суммы заполнять не нужно) (Рис. 7).

То есть в табличной части документа «Регистрация входящего налогового документа» необходимо заполнить строку с указанием следующей информации:

- КЭКР корректируемой налоговой накладной – «КЭКР»;

- ставка НДС - «Вид НДС»

- налоговое назначение приобретенных активов: «Для хозяйственной деятельности», «Обл. НДС»;

- статья декларации по НДС - «Статья декларации НДС (н/к)» (может быть заполнена автоматически, после заполнения ставки НДС и определения налогового назначения активов).

Именно значение реквизита «Статья декларации НДС (н/к)», позволяет программе «определить» в какую из таблиц приложения Д1 Декларации нужно отнести данную корректировку. Перед заполнением отчета «Декларация по НДС» необходимо установить флаг «Отражать нулевые корректировки НО/НК в Приложении 1» на верхней панели отчета.

На закладке «Дополнительные параметры» обязательными для заполнения являются номер и дата корректируемой налоговой накладной.

Рисунок 7 – заполненный документ «Регистрация входящего налогового документа» в случае исправление ошибки в номенклатуре

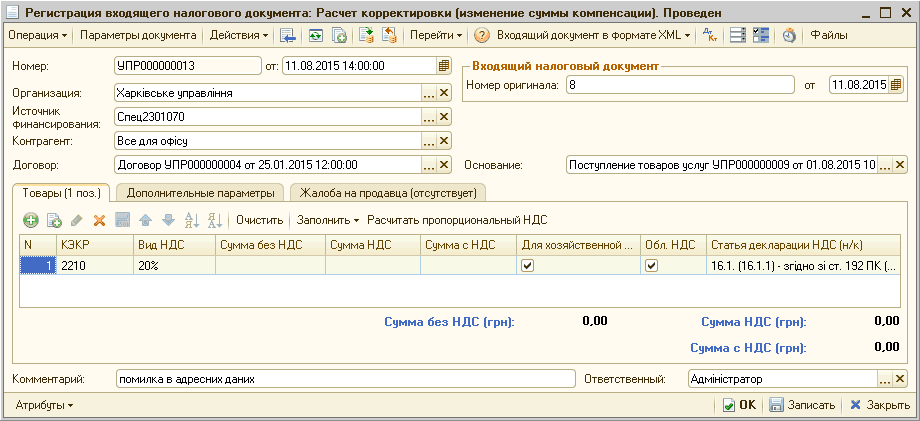

4.2. Ошибка в реквизитах шапки документа

Ошибка в наименовании покупателя

Пример

После регистрации поставщиком налоговой накладной в ЕРНН, покупателем «Харьковское управление» обнаружено, что его наименование указано не верно (в то время как табличная часть заполнена верно).

В соответствии с п.21 Порядка №957 при составлении расчета корректировки для исправления ошибок в налоговой накладной, не связанных с изменением сумы компенсации стоимости товаров/услуг, в расчете корректировки указываются исправленные данные.

Порядок заполнения данного расчета корректировки приведен также в письме ГФСУ от 17.02.2015 г. № 5292/7/99-99-19-03-02-17: «…починаючи з 1 січня 2015 року у випадку допущення помилки в реквізитах податкової накладної, складеної як до 1 січня 2015 року так і після зазначеної дати, платник податків на дату виявлення зазначеної помилки має право скласти розрахунок коригування до такої податкової накладної, в якому всі правильно заповнені реквізити податкової накладної повторюються, а реквізит, в якому допущено помилку, заповнюється без помилок. У цьому випадку графи з 1 по 13 розрахунку коригування не заповнюються (залишаються пустими)…».

Таким образом, поскольку поставщик неверно указал наименование покупателя, он должен выписать расчет корректировки, в шапке которого, все правильно заполненные реквизиты налоговой накладной повторяются, а реквизит, в котором допущена ошибка, заполняется без ошибок (т.е. записывается верно). А вот табличная часть расчета корректировки не заполняется.

Для отражения в программе такого расчета корректировки, полученного от поставщика, оформляется документ «Регистрация входящего налогового документа» c видом операции «Расчет корректировки (изменение суммы компенсации)», с пустой табличной частью.

На усмотрение пользователя также реализована возможность отражать нулевые корректировки в приложении Д1 декларации по НДС. Для этого, помимо заполнения реквизитов шапки документа «Регистрация входящего налогового документа», необходимо заполнить ставку НДС и статью декларации в табличной части документа (суммы заполнять не нужно) (Рис. 8).

То есть в табличной части документа «Регистрация входящего налогового документа» необходимо заполнить строку с указанием следующей информации:

- КЭКР корректируемой налоговой накладной – «КЭКР»;

- ставка НДС - «Вид НДС»

- налоговое назначение приобретенных активов: «Для хозяйственной деятельности», «Обл. НДС»;

- статья декларации по НДС - «Статья декларации НДС (н/к)» (может быть заполнена автоматически, после заполнения ставки НДС и определения налогового назначения активов).

Именно значение реквизита «Статья декларации НДС (н/к)», позволяет программе «определить» в какую из таблиц приложения Д1 Декларации нужно отнести данную корректировку. Перед заполнением отчета «Декларация по НДС» необходимо установить флаг «Отражать нулевые корректировки НО/НК в Приложении 1» на верхней панели отчета.

На закладке «Дополнительные параметры» обязательными для заполнения являются номер и дата корректируемой налоговой накладной.

Рисунок 8 – заполненный документ «Регистрация входящего налогового документа» в случае исправления наименования покупателя

Ошибка в ИНН покупателя

В случае, если при выписки налоговой накладной, поставщик не верно указал ИНН покупателя, он должен оформить расчет корректировки на контрагента – «покупателя» с ошибочным ИНН и создать «новую» налоговую накладную на контрагента – «покупателя» с правильным ИНН.

Более подробно с порядком оформления расчета корректировки у продавца описано в статье «Составление расчета корректировки (учет у продавца)».

То есть покупатель отражает налоговый кредит , на основании полученной от поставщика и зарегистрированной в ЕРНН налоговой накладной с правильным ИНН, который в программе оформляется с помощью документа «Регистрация входящего налогового документа» с видом операции «Налоговая накладная».

Ошибка в номере и дате

Исправление номера или даты налоговой накладной путем представления расчета корректировки запрещено (п.21 Порядка № 957).

Возникновение проблем, связанных с неправильно указанным порядковым номером налоговой накладной, вряд ли возможно, т.к. согласно п.5 Порядка № 957 учет (нумерация) составленных налоговых накладных ведется плательщиком НДС в произвольной форме и порядке.

Согласно п.201.4 ст.201 НКУ дата составления налоговой накладной должна соответствовать дате возникновения налоговых обязательств. Если дата налоговой накладной не соответствует дате возникновения налоговых обязательств, то такая налоговая накладная может быть признана неправильно составленной, и как следствие – непризнание налогового кредита у покупателя.

Все же бывают ситуации, когда дата в налоговой накладной указана не верно (например, ошибочно указана не та дата).

В этом случае рекомендуется считать такую НН излишне выписанной и для исправления данной ошибки к этой налоговой накладной оформляется расчет корректировки, которым обнуляются ее показатели, и выписывается «новая» налоговая накладная с правильной датой.

| Важно! Применить описанный вариант исправления ошибки в дате налоговой накладной без последствий можно, только если она выявлена до подачи отчетности за период, в котором была составлена данная налоговая накладная, и до истечения установленного срока регистрации налоговой накладной. |

Другие материалы по теме:

податкової накладної, изменение цены, от поставщика, ошибка, регистрация входящего налогового документа, изменение, бухгалтерия для бюджетных учреждений украины, налоговой накладной, регистрация, налоговая накладная, поставщика, с видом операции, послуг, цены, редакция, кредит, бюджет, накладная, поставщик, услуг, управление, регистр, организация, конфигурации, документа, документ

Материалы из раздела: 1С:Предприятие 8.2 / Учет в бюджетных учреждениях / Комплексный учет для бюджетных учреждений Украины

Другие материалы по теме:

Заполнение расчета корректировки (учет у покупателя)

Составление расчета корректировки (учет у продавца)

Нас находят: https://stimul kiev ua/materialy htm?a=zapolnenie-rascheta-korrektirovki-uchet-u-pokupatelya-1, корректировка налоговой накладной в 1с 8 2, вид расчета в коректировке долгав 1 с 8 3 украина, як провести коригування податкової накладної в 1с, рк в 1с як провести, розрахунок коригування пн 1с, зміна вартості товару в 1с, видео урок к корректировке налоговой накладной для покупателя

Мы на Facebook