1С:Предприятие 8.3 /

Бухгалтерия для Украины 2.0 /

Учет НДС

Регистрация операций по входящему НДС

Поступление активов от поставщика

Регистрация входящего налогового документа

Определение доли использования в облагаемых операциях

Приобретения для использования в облагаемых и необлагаемых НДС операциях

Перерасчет пропорционального НДС

Специализированные отчеты по анализу входящего НДС

Поступление активов от поставщика

Поступление разного рода ценностей (ТМЦ, услуг) может быть о формл ено следующими документами:

- «Поступление товаров и услуг»;

- «Авансовый отчет»;

- «Отчет комиссионера о продажах» (получение услуги продажи товара комиссионером);

- «Поступление доп. расходов» и т.д.

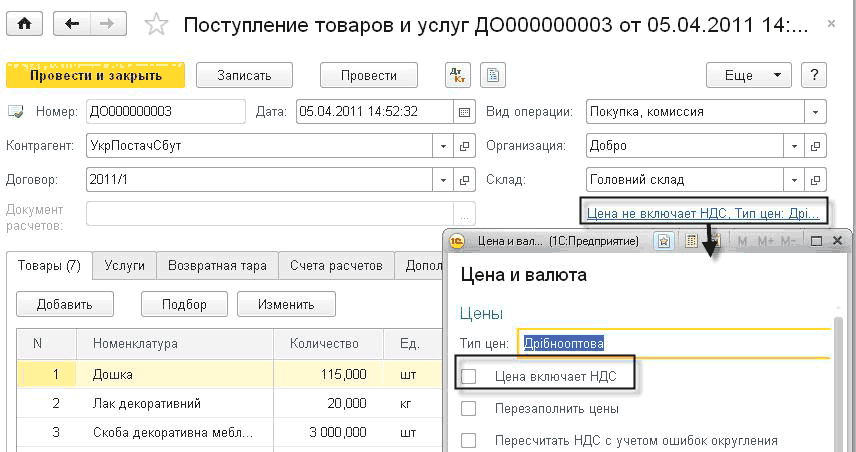

При поступлении активов или услуг сумма и ставка входящего НДС явно указываются в документах поступления. Следует обращать внимание на значение флага «Цена включает НДС» (гиперссылка «Редактировать цены и валюту».

Кроме того, необходимо указать счет учета входящего НДС – 6442 «Налоговый кредит неподтвержденный». При проведении документа будут сформированы бухгалтерс кие проводки по НДС.

Указываются налоговые назначения активов и услуг, определяющие, предназначено ли приобретение для использования в хозяйственной или нехозяйственной деятельности, в облагаемых или освобожденных от налогообложения операциях. Подробнее о налоговых назначениях НДС см. раздел «Налоговыеназначения активов,доходов и затрат» здесь.

Перечисление оплаты

Роль документа оплаты в подсистеме учета НДС различается, в зависимости от метода начисления НДС по договору с поставщиком (простой или сложный учет). Подробнее о методах начисления НДС см. раздел «Методы начисления НДС» здесь.

- случае ведения сложного учета в документе оплаты, как и в документе поступления, должны быть указаны сумма и ставка входящего НДС, налоговое назначение приобретения и счет учета входящего НДС – 6442.

- случае ведения простого налогового учета, все операции учитываются только по факту поступления. Выбор реквизитов учета НДС в документах оплаты обусловлен необходимостью формирования правильных печатных форм, но не играет никакой роли в учете НДС.

Регистрация входящего налогового документа

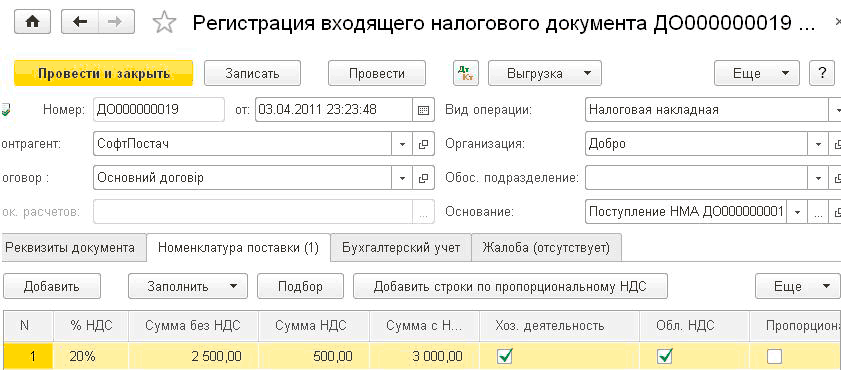

После получения налоговых документов от поставщика или из Единого реестра налоговых накладных , в информационной базе документом «Регистрация входящего налогового документа» (меню «Покупки» – «НДС»

– «Регистрация входящего налогового документа») регистри руется подтвержденный НДС. При помощи данного

документа можно зарегистрировать как полученную налоговую накладную, так и другие документы, которые подтверждают право организации на налоговый кредит.

Как и в документах поступления, пользователь должен указать сумму и ставку входящего НДС, счет учета неподтвержденного входящего НДС, налоговое назначение. Заполнять табличные части можно либо с точностью до номенклатуры , либо сводно – по разрезам учета НДС. Для регистрации сумм входящего НДС в Декларации по НДС необходимо заполнить реквизит «Статья декларации по НДС». Кроме того, на закладке «Бухгалтерский учет» необходимо указать счет 6412 «Расчеты по НДС».

Флаг «Поставка ОФ» автоматически заполняется в случае приобретения оборудования, которое будет включено в состав производственных основных фондов, и услуг монтажа такого оборудования. Заполнение флага учитывается при заполнении показателя «придбання (будівництво, спорудження) основних фондів» Приложения 5 Декларации об НДС.

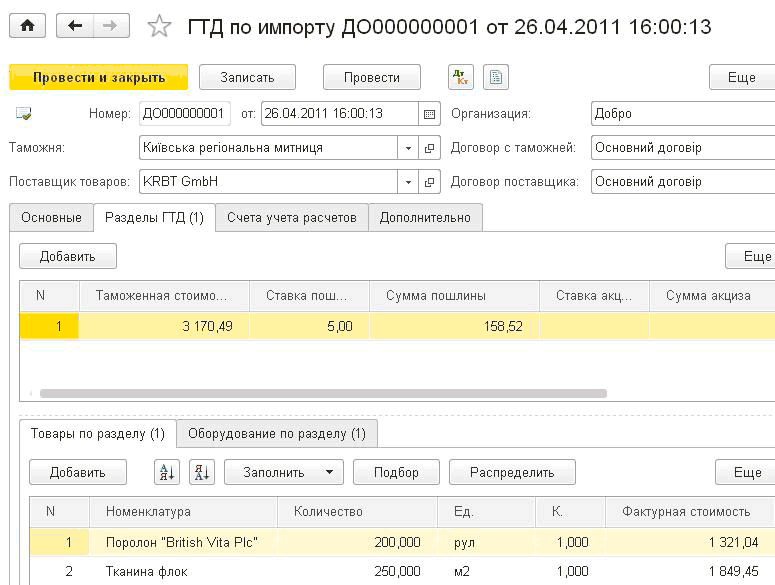

ГТД по импорту

Документ «ГТД по импорту» (меню «Покупки» – «Покупки» – «ГТД по импорту») оформляется в том случае, если необходимо при поступлении импортных товаров отразить информацию о таможенных сборах и пошлинах, НДС и акцизе, зафиксированных в грузовой таможенной декларации. Документ оформляется только в валюте регламентированного учета.

Грузовая таможенная декларация может иметь нескольк о раздело в. Информация по каждому разделу ГТД заполняется на отдельной закладке в документе. Добавление и удаление разделов ГТД производится с помощью кнопки «Разделы ГТД». В том случае, если в документе несколько разделов, то в документе будут присутствовать две табличные части. В верхней таблице отображается сводная информация о таможенных пошлинах и сборах по всем разделам ГТД. При установке курсора на одну из строк этой таблицы в дополнительной таблице «Товары по разделу...» отображается информация о товарах по данному разделу ГТД.

По каждому разделу ГТД могут быть введены свои суммы таможенной пошлины, НДС и акциза. По кнопке «Распределить» введенная информация автоматически распределяется пропорционально фактурной стоимости товаров. При необходимости информацию о таможенной пошлине, акцизе и взимаемом НДС с каждого товара можно откорректировать вручную.

Как и в других документах поступления, для каждого товара указываются налоговое назначение запасо в, которое должно совпадать с аналогичными реквизитами из документа партии. Поскольку НДС, указанный в документе «ГТД по импорту», не требует подтверждения, необходимо также заполнить реквизит «Статья декларации по НДС».

Пропорциональный НДС

В конфигурации реализован учет пропорционально облагаемого входящего НДС в соответствии со ст. 199 НКУ, для организаций, осуществляющих одновременно облагаемые НДС и освобожденные от НДС (не являющиеся объектом обложения НДС) операции.

Определение доли использования в облагаемых операциях

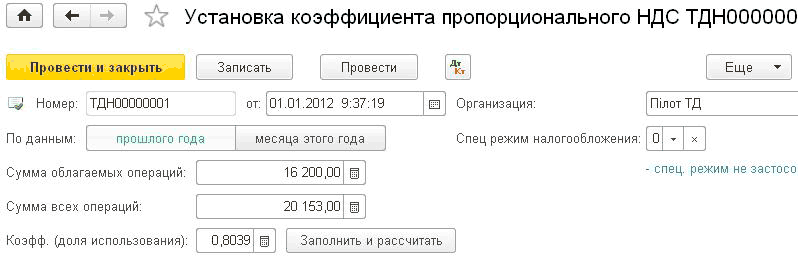

Доля использования в облагаемых операциях ежегодно регистрируется документом «Установка коэффициента пропорционального НДС» (меню «Операции» – «Пропорциональный НДС» – «Установка коэффициента»).

Коэффициент может быть рассчитан при помощи кнопки «Заполнить и рассчитать». В соответствии со ст. 199 НКУ, расчет производится по данным прошлого года или указанного месяца текущего года. Зарегистрированный коэффициент используется для определения сумм налогового кредита в течение года, а также для заполнения Приложения 7 к Декларации по НДС.

ВАЖНО! Документ «Установка коэффициента пропорционального НДС» должен быть введен раньше, чем первый документ приобретения ( оплаты поставщику ) для использования в облагаемых и необлагаемых операциях.

Приобретения для использования в облагаемых и необлагаемых НДС операциях

- документах приобретения активов и услуг, используемых в облагаемых и необлагаемых НДС операциях, указывается налоговое назначение «Пропорц. обл. НДС». На основных закладках документов приобретения («Товары», «Услуги», «НМА» и др.) указывается сумма НДС входящего, указанная в бумажном входящем документе. Сумма налогового кредита, с учетом доли использования в облагаемых операциях, рассчитывается автоматически и указывается на закладке «Дополнительно».

В документе оплаты также указывается налоговое назначение «Пропорц. обл. НДС».

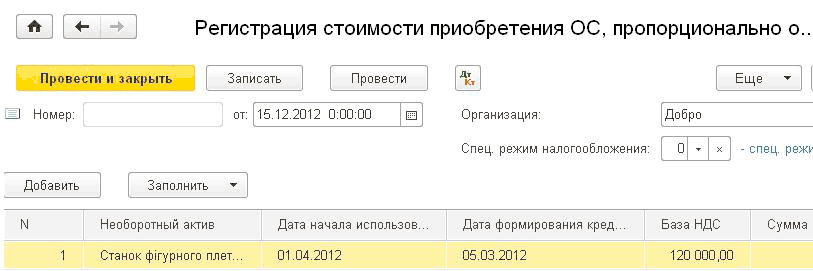

Для ОС и НМА, используемых в облагаемых и необлагаемых НДС операциях, вводится документ «Регистрация стоимости приобретения ОС, пропорционально облагаемых НДС» (меню «Операции» – «Пропорциональный НДС» – «Регистрация стоимости ОС»). В документе указывается информация, необходимая для заполнения Приложения 7 к Декларации по НДС.

Документ может быть введен на основании документа «Ввод в эксплуатацию ОС».

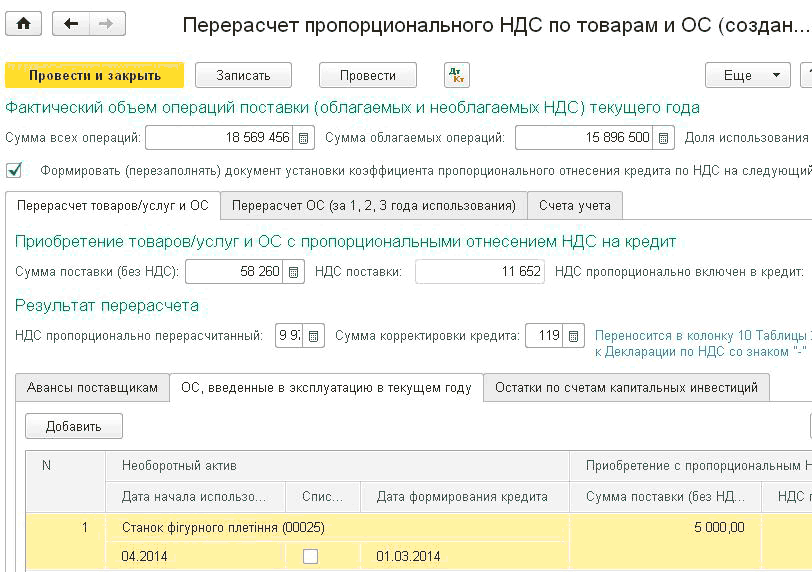

Перерасчет пропорционального НДС

При закрытии декабря производится перерасчет сумм налогового кредита, начисленного при приобретении запасов, услуг и необоротных активов, используемых в облагаемых и необлагаемых НДС операциях. Вводится документ «Перерасчет пропорционального НДС по товарам и ОС» (меню «Операции» – «Пропорциональный НДС» – «Перерасчет по товарам и ОС»).

Результат перерасчета отражается в Приложении 7 к Декларации по НДС за декабрь.

Перерасчет сопровождается изменением бухгалтерской стоимости запасов, бухгалтерской и налоговой стоимости необоротных активов, приобретенных для использования в облагаемых и необлагаемых операциях, а также перерасчетом ранее начисленной амортизации таких необоротных активов.

Специализированные отчеты по анализу входящего НДС

В подсистеме учета НДС предусмотрены специализированные отчеты по входящему НДС «Проверка суммы входящего НДС» и «Ожидаемый и подтвержденный НДС приобретений».

Отчет «Проверка суммы входящего НДС» (меню «Отчеты» – «Отчеты по НДС» – «Проверка суммы входящего НДС») позволяет провести анализ сумм входящего НДС за период, кратный месяцу. В отчете можно проанализировать соответствие сумм НДС суммам зарегистрированных налоговых документов за период в разрезе операций отгрузки/возврата. При этом сумма входящего НДС определяется в соответствии с моментами определения налоговой базы, указанном в договоре взаиморасчетов.

Отчет «Ожидаемый и подтвержденный НДС приобретений» (меню «Отчеты» – «Отчеты по НДС» – «Ожидаемый и подтвержденный НДС приобретений») позволяет провести анализ сумм ожидаемого и подтвержденного входящего НДС за период, кратный месяцу. В отчете можно проанализировать соответствие сумм ожидаемого НДС суммам, подтвержденным налоговыми документами, за период в разрезе операций отгрузки/возврата, ставок НДС, счетов учета НДС, видов деятельности НДС, хозяйственной деятельности. При этом необходимо понимать, что сумма ожидаемого входящего НДС будет соответствовать НДС, определенному по моменту определения налоговой базы из договора взаиморасчетов, только после выполнения регистрации авансов.

Курс "Бухгалтерский учет + 1С:Бухгалтерия 8.2 для начинающих"

Курс "Ведение бухгалтерского учета и подготовка налоговой отчетности в программе 1С:Предприятие"

Курс «Все об НДС в программе 1С»

Другие материалы по теме:

провести и закрыть, перерасчет, регистрация входящего налогового документа, приобретения, коэффициент, регистрация, отчеты, провести, оплаты, поступление, меню, услуг, товар, сумма, регистр, документа, учет, счет, документ

Материалы из раздела: 1С:Предприятие 8.3 / Бухгалтерия для Украины 2.0 / Учет НДС

Другие материалы по теме:

Облiк реалiзацiї готової продукцiї в «BAS Бухгалтерiя»: покрокова iнструкцiя для бухгалтера

Учет безналичных денежных средств. Поступление денежных средств

Отражение хозяйственных операций с точки зрения учета НДС

Особенности отражения текущих хозяйственных операций в налоговом учете

Нас находят: https://stimul kiev ua/materialy htm?a=registratsiya-operatsiy-po-vkhodyashchemu-nds, поступление импортного товара с ндс в украине, приход товаров в 1с НДС включено, для чего заполнять регистрацию прочих операций по приобретенным товарам в целях ндс в 1с 8 2

Мы на Facebook