1С:Предприятие 8.2 /

Бухгалтерия для Украины /

Учет НДС

Особенности отражения текущих хозяйственных операций в налоговом учете

Учет взаиморасчетов с контрагентами

Момент определения базы налогообложения

Принципы формирования движений в первичных документах

Регистрация авансов по договорам со сложным налоговым учетом

Регистрация налоговых накладных

Регистрация полученной от поставщика налоговой накладной

Выписка налоговой накладной покупателям

Учет взаиморасчетов с контрагентами

Момент определения базы налогообложения

В соответствии с НКУ в большинстве случаев датой начисления НДС - датой возникновения налоговых обязательств и права на налоговый кредит считается дата события произошедшего ранее - оплаты или отгрузки. То есть, момент определения базы налогообложения НДС в большинстве случаев определяется моментом "первого события". Однако в ряде случаев начисления могут производиться, например, по оплате (кассовый метод) или по отгрузке (метод начисления).

Например, для операций финансовой аренды датой возникновения налоговых обязательств у арендодателя являетстся да фактической передачи объекта финансовой аренды в пользование арендатору (то есть, "по отгрузке"). А при поставке товаров и услуг с оплатой за счет бюджетных средств датой возникновения налоговых обязательств является дата зачисления денежных средств на банковский счет плательщика налога (то есть, "по оплате").

В типовой конфигурации предусмотрены все возможные варианты для моментов определения НО и НК по НДС, а именно - по отгрузке; по оплате; по первому событию; а также есть возможность не начислять совсем.

![p45-1.png НУ Дреідьмс Схемі податкового обііку по договорах контрагентів _ П X Действия Ў и> 1 'X] Щ 50- х о п Ради Код Найменування. =. Момент визначення. .. Момент визначення. .. А 000002 Бартер По відвантаженню По відвантаженню 000006 3 комісіонером із 2011 р](/img/materialy_osobennosti_otrazheniya_tekushchikh_khozyaystvennykh_operatsiy_v_nalogovom_uchet/p45-1.png)

Рис.36. Схемы налогового учета

Схема налогового учета по НДС задается в договоре с контрагентом. Перечень всех возможных схем начисления НДС при покупке и при продажах ведется в справочнике "Схемы налогового учета по договорам контрагентов" (см. Рис. 6.6). Справочник может дополняться в соответствии с потребностями предприятия.

В типовом решении предусмотрено два варианта определения момента возникновения базы налогообложения:

"Учет на лету" (упрощенный налоговый учет) - оперативно в момент проведения каждого документа на лету рассчитывается момент возникновения базы налогообложения по правилам, установленным налоговой схемой в договоре контрагента . Этот способ позволяет в любой момент времени оперативно контролировать начисленные суммы НДС. Но он очень уязвим со стороны регистрации событий "задним числом". При большом количестве таких операций расчеты, выполненные системой, будут некорректны. Только восстановление хронологической последовательности взаиморасчетов позволит увидеть реальную картину. Кроме того, на такие расчеты "на лету", конечно, тратится дополнительное время и ресурсы системы,

Так называемый "сложный учет" - в течение налогового периода налоговый кредит и обязательства по НДС регистрируются накладными и актами услуг (по факту отгрузки). В конце налогового периода на сумму незакрытых авансов происходит корректировка показателей таким образом, чтобы данные за налоговый период соответствовали выбранной схеме. Такая методика имеет преимущества, так как при отражении в налоговом учете оплат покупателям и оплат от поставщиков далеко не всегда можно точно указать налоговые параметры операции ( налоговое назначение , ставка и сумма НДС). Бухгалтер в этот момент не видит перечень оплачиваемых ценностей и услуг. Методика "сложного учета" позволяет не указывать налоговые параметры для каждой оплаты, каждого платежного документа. Такие параметры определяются при закрытии налогового периода для "зависших" авансовых платежей.

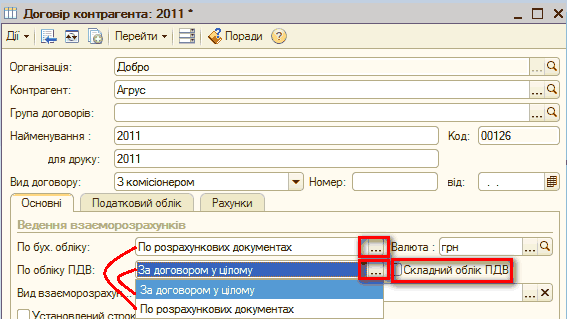

Нужный вариант выбирается пользователем на уровне конкретного договора с контрагентом (флаг "Сложный учет НДС").

Рис.37. Договор контрагента

Для договоров, по которым принята вторая методика, начисление НДС на сумму незакрытых авансов выполняется регламентным документом " Регистрация авансов в налоговом учете " в конце налогового периода. Под регистрацией авансов в налоговом учете подразумевается операция начисления НДС на сумму не закрытых отгрузками авансовых платежей (для схем "по первому событию" или "по оплате") или сторнировка излишне начисленного НДС при незакрытых отгрузках (для схемы "по оплате"). Документ корректирует сформированные в течение налогового периода проводки по НДС таким образом, чтобы они соответствовали выбранной в договоре схеме налогового учета. Такой подход позволяет осуществлять данную операцию один раз за весь налоговый период.

Еще один важный фактор, влияющий на определение даты возникновения базы налогообложения - аналитическая детализация взаиморасчетов с контрагентами. Если ведется упрощенный налоговый учет, то есть возможность детализировать до расчетного документа не только бухгалтерский, но и налоговый учет. Такой учет реализуется, если в группе реквизитов договора "Ведение взаиморасчетов" в поле "По учету НДС" установить " По расчетным документам ". В этом случае определение даты возникновения базы обложения НДС будет рассчитываться не по всем операциям в рамках договора, а по конкретным расчетным документам - счетам, накладным, платежам.

Например, если в качестве расчетных документов используются счета, то независимо от наличия задолженности по счету №1, полученный авансовый платеж по счету №2 будет идентифицирован системой как "первое событие". А если в налоговом учете принят учет по договору в целом, то система сравнит сумму задолженности и сумму аванса, и только в том случае, если платеж по счету №2 больше задолженности по счету №1, - на сумму разницы определит "первое событие".

Для методики "Сложный НУ" база налогообложения НДС всегда определяется только "по договору в целом".

Принципы формирования движений в первичных документах

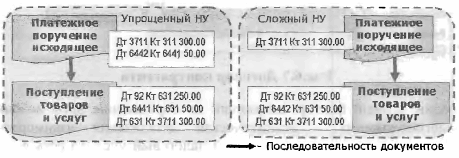

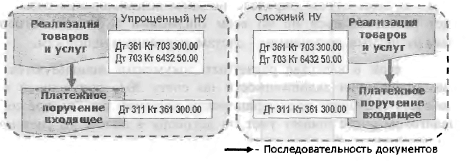

В зависимости от настроек договора и выбора схемы налогового учета одни и те же "товарные" и платежные документы могут формировать совершенно разные бухгалтерские и налоговые проводки по НДС.

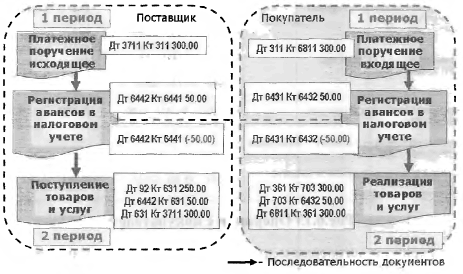

Рассмотрим на схемах примеры формирования проводок для простых последовательностей торговых операций отгрузки и оплаты на одинаковую сумму. При этом используются одни и те же виды документов, одни и те же хозяйственные операции и одинаковая схема налогового учета по договорам с контрагентами - "по первому событию". Для наглядности в проводках используются отдельные счета для авансовых платежей. Для простоты в операциях покупки и продажи будем использовать услуги. При покупке- продаже ТМЦ появятся дополнительные проводки по списанию себестоимости .

Первый вариант. Операции с поставщиком "отгрузка - оплата"

Рис.38. Вариант 1

Второй вариант. Операции с поставщиком "оплата - отгрузка"

Рис.39. Вариант 2

Третий вариант. Операции с покупателем "отгрузка - оплата".

Рис.40. Вариант 3

Четвертый вариант. Операции с покупателем "оплата - отгрузка"

![p45-6.png платежное ] Упрощенный НУ 4 поручение ВХОДЯ щее Дт 311 Кг 6811300.00 ___- Г '! Дг 6431 Кт 6432 50.00 Реализация дт 361 кт оз эоо.оо товаров Дт 703 Кт 6431 50.00 н услуг ДТ 5511Кт361 300.00 сложный ИУ. . _____у Платежное Дг311Кт6611300 00 поручен 1ге вхо](/img/materialy_osobennosti_otrazheniya_tekushchikh_khozyaystvennykh_operatsiy_v_nalogovom_uchet/p45-6.png)

Рис.41. Вариант 4

В более сложных примерах —" расчеты, переходящие на другой период, - схемы меняются только в том случае, когда на другой период переходит закрывающая отгрузка. То есть, если первой в последовательности была отгрузка, а потом оплата, то неважно - происходило ли это в рамках одного месяца или разных. Проводки при этом не изменяются.

Рис.42. Формирование проводок

А вот если первой была предоплата, то ситуация другая. Причем, изменение касается только сделок по договорам со сложным налоговым учетом. Для упрощенного налогового учета неважно - будет ли авансовый платеж закрываться отгрузкой (полностью или частично) в том же месяце или в следующем периоде. Схема проводок при этом не меняется. Поэтому рассмотрим примеры формирования проводок по схеме "оплата - отгрузка" для операций с поставщиком и покупателем по договорам со сложным налоговым учетом в случае, когда два шага операции приходятся на разные налоговые периоды.

На схеме (см.рис. 42) видно, что если на конец периода остаются незакрытые авансовые платежи по договорам со сложным налоговым учетом, то их необходимо отразить в налоговом учете. То есть, начислить НДС на сумму незакрытых авансов. Такая процедура выполняется регламентным налоговым документом " Регистрация авансов в налоговом учете ". С его помощью начисляются недостающие проводки, но для сохранения логики работы, - эти же суммы сторнируются первым числом следующего периода. Процесс регистрации авансов описан в следующем подразделе.

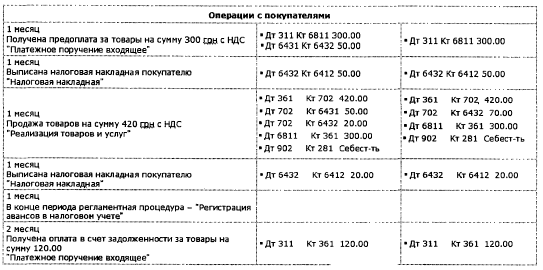

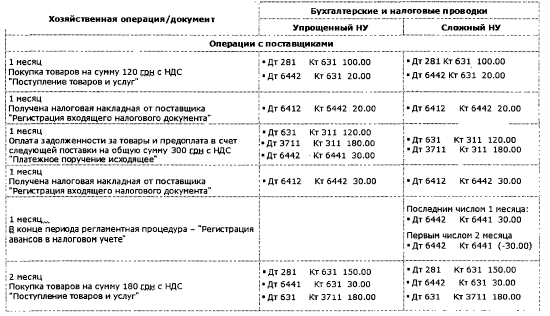

Далее в таблицах приведены более сложные примеры формирования проводок для упрощенного и сложного налогового учета - частичные оплаты и отгрузки, переходящие оплаты и отгрузки по периодам. Операции рассматриваются на примере покупки и продажи товаров.

Рис.43. Операции с покупателем

Для операций по договорам с другими налоговыми схемами схемы проводок могут отличаться. Но в любом случае общий принцип соблюдается:

Рис.44. Операции с поставщиком

для договоров с упрощенным налоговым учетом сразу в момент отражения операции система определяет налоговую "событийность" и формируются соответствующие проводки. Конечно, эта "событийность" определяется по внесенным и проведенным документам в рамках этого же договора (расчетного документа), находящимся на хронологической оси раньше регистрируемого документа. При вводе документов "задним числом", ни о какой корректности учета говорить не приходится,

для договоров со сложным налоговым учетом налоговые движения формируются только по актам/накладным. Платежные документы не формируют движений, связанных с налоговым учетом. В конце периода общая сумма авансов, не закрытых отгрузками за месяц с помощью регламентного документа отражается или не отражается в налоговом учете НДС (в зависимости от решения пользователя ).

Начисление НДС определяется не только "налоговым событием", но и значениями налоговых параметров операции. Если указать налоговое назначение "Необл. НДС, нехоз. ", то ни по первому, ни по второму событию налоговых движений не будет.

Другой наиболее волнующий пользователей вопрос - правильность даты регистрации налоговых накладных. Контроль даты производится для любых договоров с помощью специальных средств типового решения - автоматизированной обработки формирования налоговых накладных по налоговым обязательствам и отчетов "Проверка суммы обязательств по НДС" и "Проверка суммы входящего НДС". Эти средства описаны далее по разделу.

Поэтому при выборе варианта налогового учета по договору, контроль даты налоговой накладной не является решающим фактором. Как уже говорилось ранее, определение даты возникновения базы налогообложения производится по данным налоговых регистров в соответствие со схемой налогового учета, указанной в договоре с контрагентом, а не в зависимости от варианта налогового учета.

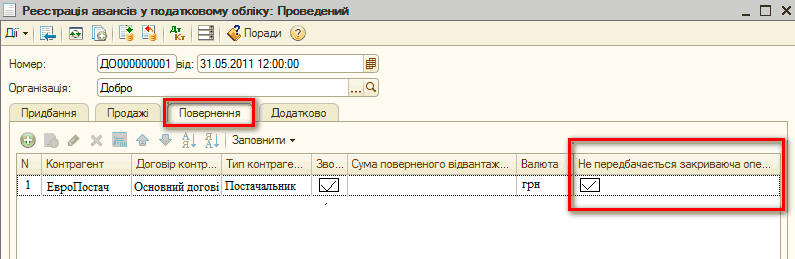

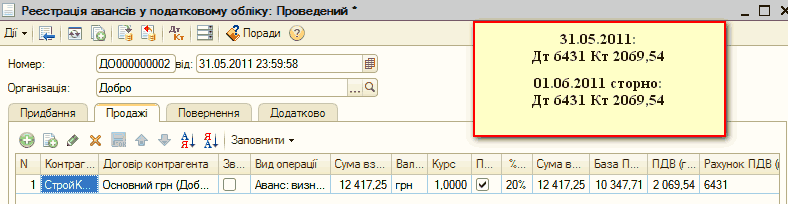

Регистрация авансов по договорам со сложным налоговым учетом

В случае использования метода учета базы налогообложения "по оплате" либо "по первому событию" по сделкам в рамках договоров со сложным налоговым учетом в конце отчетного периода необходимо провести начисление ожидаемого НДС по всем незакрытым авансам. Начисления производятся регламентным документом "Регистрация авансов в налоговом учете" (см. Рис. 6.15). Для удобства работы в документе разнесены операции приобретений и продаж по разным закладкам. Пользователь также может принять либо отклонить предложенные корректировки. В начале следующего налогового периода принятые корректировки будут компенсированы с целью сохранения принципа работы "по отгрузке" в течение этого периода.

Рис.45. Регистрация авансов в налоговом учете

Документ выполняет корректировку ожидаемого налогового кредита и налоговых обязательств по НДС следующим образом:

начисление НДС – по всем незакрытым авансам для договоров, у которых в схеме налогового учета выбран метод "по оплате" либо "по первому событию" для учета НДС,

сторнирование излишне начисленного НДС – на суму превышения отгрузок над оплатами для договоров, у которых в схеме налогового учета выбран метод "по оплате" для учета НДС.

Документ вводится в конце налогового периода, после регистрации всех первичных (отгрузочных, налоговых, денежных) документов. Заполнять документ рекомендуется автоматически по кнопке "Заполнить". На основании информации обо всех операциях с покупателями и поставщиками (по данным записей регистров накопления " Приобретения налоговый учет " и "Продажи налоговый учет") выявляются незаконченные операции. То есть, такие операции, по которым в рамках договоров сумма отгрузки не равна сумме оплаты или сумма возврата товара не равна сумме возврата денег. Эти неполные операции и являются предметом анализа.

Табличная часть "Приобретения" предназначена для анализа операций с поставщиками, а табличная часть "Продажи" - для операций с покупателями. Эти табличные части автоматически заполняются суммами тех неполных операций, которые в соответствии с выбранной в договоре налоговой схемой могут потребовать корректировки в налоговом учете. Если пользователь принимает решение о необходимости корректировок, то для выбранных операций нужно указать налоговые параметры:

ставку НДС,

Автоматически эти параметры заполняются по данным регистра сведений "Счета учета расчетов с контрагентами ".

Если включен флаг "Возвратная тара", то это означает, что операция не облагается НДС, и, следовательно, НДС не начисляется. Реквизит "% НДС" при этом нужно установить в значение "Не НДС".

Принципы работы с обеими закладками одинаковы:

для договоров со схемой налогового учета "по первому событию" или "по оплате" заполняются суммы с таким видом операций:

"Аванс: определение параметров НУ" - превышение суммы оплат над суммой отгрузки,

"Аванс (возврат): определение параметров НУ" - превышение суммы возврата денег над возвратом товара,

для договоров со схемой налогового учета "по оплате" заполняются суммы с таким видом операций:

"Отгрузка: отмена регистрации в НУ" - превышение суммы отгрузок над суммой оплат,

"Отгрузка (возврат): отмена регистрации в НУ" - превышение суммы возврата товара над возвратом денег.

С целью сохранения принципа работы "по отгрузке" в течение налогового периода проводки и записи в регистрах формируются по следующему принципу:

последним днем периода (дата документа) производится начисление корректировки,

первым днем следующего периода принятые корректировки компенсируются сторнирующими проводками и записями в регистрах.

Кроме описанных выше действий, документ выполняет еще одну функцию - закрытие неполных операций возврата в налоговых регистрах накопления.

Эта функция используется в тех случаях, если операция возврата не предполагает основной схемы (товар - деньги). То есть, например:

возврат товара закрывает задолженность по отгрузке и движения оплат по этим операциям не предвидится,

или возврат денег закрывает авансовый платеж, а движения товара не предвидится.

Чтобы выполнить "закрытие" операций по такой схеме в регистрах накопления "Приобретения налоговый учет" и "Продажи налоговый учет" используется закладка "Возвраты".

Рис.46. Возвраты при регистрации авансов в налоговом учете

При этом следует понимать, что обычные операции (отгрузка закрывается оплатой, а возврат отгрузки закрывается возвратом денег) закрываются в регистрах автоматически.

Информация в эту табличную часть вносится автоматически (по кнопке "Заполнить") и от пользователя требуется только принять решение - планируется ли закрытие операции по обычной схеме "товар - деньги" или выполнить зачет событий "товар - возврат товара" и "оплата - возврат оплаты".

Выполняемое документом действие по данным этой закладки фактически определяется значением флажка "Не предполагается закрывающая операция". Если флаг выключен, то никаких действий не производится. Операции останутся "висеть" как "незакрытые". Насколько это критично? Например, если мы получили предоплату от покупателя, но за невозможностью выполнить свои обязательства возвращаем ее. Обе эти операции - оплата и возврат оплаты - будут регулярно заполняться на закладке "Продажи" для начисления НО по авансу и сторнировке НО по возврату аванса. Только если сумма возврата аванса будет заполнена на закладке "Возвраты" и отмечена флагом "не предполагается закрывающая операция", прекратится заполнение этих налоговых событий (со следующего периода).

Регистрация налоговых накладных

Налоговые документы регистрируют в ИБ подтвержденный НДС и формируют проводки по счету расчетов с бюджетом по НДС:

регистрация факта получения налоговой накладной от поставщика производится вводом документа " Регистрация входящего налогового документа ". Документ может быть создан независимо (интерактивным вводом) или вводом на основании оперативных документов. Документом регистрируется подтвержденный входящий НДС,

выписка налоговой накладной покупателю производится документом "Налоговая накладная", а при возврате товара или других корректировочных операциях оформляется документ "Приложение №2 к налоговой накладной". Так регистрируется исходящий подтвержденный НДС.

Налоговые документы (Налоговая накладная, Приложение 2 к налоговой накладной, ГТД по импорту, Регистрация входящего налогового документа ) с установленным флажком " Включается в уточняющий расчет " не отражаются в декларации по НДС за отчетный период, а должны быть включены в уточняющие расчеты к декларации за соответствующий месяц вручную.

Создание налоговых документов может быть выполнено несколькими способами:

независимо интерактивным способом (вручную);

вводом на основании товарных документов;

с помощью автоматизированных обработок "Формирование налоговых накладных" и " Формирование налоговых накладных по рознице " (только для выданных налоговых документов).

Регистрация полученной от поставщика налоговой накладной

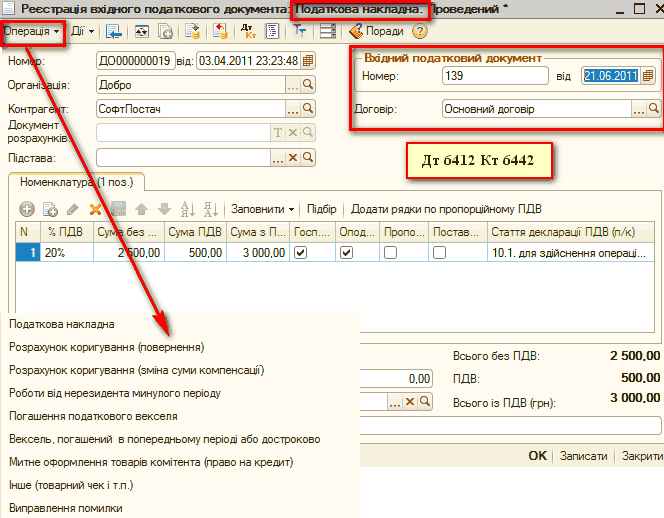

Для регистрации полученных налоговых накладных от поставщика и подтвержденного налогового кредита предназначен документ "Регистрация входящего налогового документа". Он является основанием для внесения записей в І раздел реестра налоговых накладных . Каждый документ соответствует одной строке в реестре.

Рис.47. Регистрация входящей налоговой накладной

Данным документом может быть зарегистрирован подтвержденный налоговый кредит по различным хозяйственным операциям:

налоговый кредит по обычной налоговой накладной;

сторнировка налогового кредита по приложению №2 к налоговой накладной при возврате или изменению сумм компенсации;

налоговый кредит по чекам в допустимых законодательством пределах без налоговой накладной;

налоговый кредит по налоговому векселю (при импорте товаров);

налоговый кредит по услугам, полученным от нерезидента и т. д.

Выбор операции влияет на подстановку по умолчанию статей налоговой декларации, а, следовательно, и на отражение в отчетности по НДС.

Для случаев интерактивного создания документа предусмотрено три варианта автозаполнения: по договору, по документу-основанию и по документу- основанию с учетом остатков. При создании документа "вводом на основании" первичных товарных и денежных документов (" Поступление товаров и услуг ", " Поступление дополнительных расходов ", " Возврат товаров поставщику " и другие) так же производится автоматическое заполнение всей необходимой информации. На основании документов оплаты также можно создать этот документ, но заполнять его табличную часть в некоторых случаях придется вручную.

Табличная часть позволяет в рамках одного документа отразить операции с разными ставками НДС, объединенные в одной налоговой накладной. Например, по акту полученных услуг мобильной связи отразить отчисления в пенсионный фонд, необлагаемые НДС, или налог на рекламу. Заполнять табличную часть наименованиями номенклатуры не имеет смысла, достаточно ввести данные результирующими суммами.

Номер "живой" налоговой накладной поставщика и дату выписки нужно вносить в специальных полях в группе реквизитов шапки "Входящий налоговый документ".

Если в документе "Регистрация входящего налогового документа" выбран вид операции "Прочее (товарный чек и т. п.)", то в реквизите "Вид документа" следует указать один из предопределенных видов входящего налогового документа:

(-) - Другой документ;

БО - Документ бухгалтерского учета;

ЧК - Товарный (кассовый) чек;

ТК - Транспортный билет;

ГР - Счет из отеля;

ПЗ - Счет на услуги связи;

ПО - Услуги, стоимость которых по данным показаний приборов учета;

ЗП - Заявление плательщика налога.

Реквизит предназначен для корректного автоматического заполнения колонки "Вид документа" в реестре налоговых накладных.

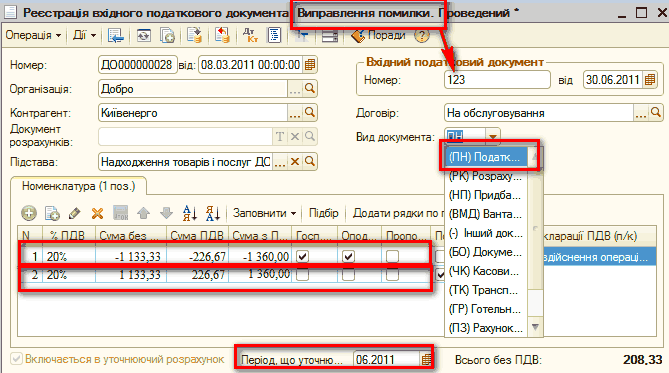

Вид операции "Исправление ошибки" предназначен для исправления ошибок прошлого периода методом сторно. В шапке документа указывается вид документа, данные которого исправляются в текущем периоде. Вид документа выбирается из предопределенного перечисления. Здесь же в шапке указывается номер и дата корректируемого документа.

Рис.48. Исправление ошибок

Документ следует заполнять двумя строками:

Старая неправильная запись с "минусом" (сторнировка),

Новая правильная запись без "минуса" (правильное начисление).

При этом в нижней части документа нужно указать - записи какого периода уточняются, т. е. в уточняющую декларацию какого месяца будет включена эта запись. В реестре налоговых накладных запись будет отражена в том периоде, к которому относится документ с видом операции "Исправление ошибок", как уточняющая.

Автоматическое заполнение уточняющей декларации по НДС не предусмотрено. Фактически, флаг "Включается в уточняющий расчет" просто исключает данный налоговый документ из декларации по НДС в том периоде, к которому относится дата его регистрации в ИБ.

Выписка налоговой накладной покупателям

Для регистрации подтвержденных налоговых обязательств по НДС и формирования печатных форм налоговых накладных, выписанных покупателям организации, предназначен документ "Налоговая накладная". Он является основанием для внесения записей в ІІ раздел реестра налоговых накладных.

![p45-14.png П Податкова накладна: Операції', оподатковувані ПДВ Проведений _ п > й валюта... Дії - Щ. і і С4} 1ДООСХХХХХХЮ27 ]від: [31.05.2011 12:18:03 Контрагент: Нісіе 11 1 Документ розрахунків: Товари 2 поз. а> к Основні засоби Опоз. V яі Заповнити Ў Підбір І](/img/materialy_osobennosti_otrazheniya_tekushchikh_khozyaystvennykh_operatsiy_v_nalogovom_uchet/p45-14.png)

Рис.49. Налоговая накладная

В одном документе могут присутствовать только активы, относящиеся к одному виду операции (определяется видом деятельности НДС). Вид операции определяется в шапке документа по кнопке "Операция". Кроме разделения налоговых обязательств по ставкам НДС, еще предусмотрены отдельные виды операции для обязательств по розничным продажам; по факту использования ТМЦ по нецелевому не налогооблагаемому НДС назначению (условная продажа), обязательства по полученным от нерезидента услугам. Кроме того, если списание основных средств документом "Списание ОС" происходит по решению налогоплательщика, а не вследствие разрушения, то для начисления налоговых обязательств по НДС на остаточную стоимость нужно ввести на основании данного документа налоговую накладную с видом операции "Условная продажа при списании ОС".

Согласно НКУ налоговые накладные, в которых сумма НДС превышает установленный размер, должны быть зарегистрированы в Едином реестре налоговых накладных. Эти нормативы составляют:

С 01.01.11-более 1 млн. грн,

С 01.04.11 - более 500 тыс. грн,

С01.07.ll -более 100тыс. грн,

С 01.01.12 - более 10 тыс. грн.

Курсы бухгалтерские

Курс "Бухгалтерский учет + 1С:Бухгалтерия 8.2 для начинающих"

Курс "Ведение бухгалтерского учета и подготовка налоговой отчетности в программе 1С:Предприятие"

Курс «Все об НДС в программе 1С»

Другие материалы по теме:

налогообложение, по оплате, реестр, по договорам, отгрузка, налоговый кредит, регистрация входящего налогового документа, регистрация, налоговая накладная, налоговый учет, возврат, кредит, оплаты, дата, поставщик, проводки, оплата, договор, услуг, товар, контрагент, начисления, регистр, период, бухгалтерия, операции, вид, учет, счет, документ

Материалы из раздела: 1С:Предприятие 8.2 / Бухгалтерия для Украины / Учет НДС

Другие материалы по теме:

Источники данных для расчетов бюджетирования

Учет безналичных денежных средств. Поступление денежных средств

Общесистемные механизмы и принципы

Нормативно-справочная информация: учет взаиморасчетов с контрагентами

Нас находят: условная продажа проводки, проводки по ндс при кассовом методе, НДС по условной продажи в налоговом учете, учет ндс проводки украина, отгрузка товара проводки украина, регистрация авансов в налоговом учете, проводки в налоговом учете, кассовый метод начисления ндс, stimul, https://stimul kiev ua/materialy htm?a=osobennosti_otrazheniya_tekushchikh_khozyaystvennykh_operatsiy_v_nalogovom_uchet

Мы на Facebook