Материалы слушателям курсов: "Ставки": Бухгалтеру

Бухгалтеру / Податки і збори

Для працівника за основним місцем роботи, який після виходу з будь-якої відпустки, визначеної статтею 4 Закону України Про відпустки, відпрацював неповний місяць, де загальна сума нарахованого доходу за місяць не перевищує розміру мінімальної заробітної плати, сума ЄСВ розраховується як добуток розміру мінімальної заробітної плати, встановленої законом на місяць, за який нараховується заробітна плата (дохід), та ставки ЄСВ, встановленої для відповідної категорії платника. Утримання ЄСВ із заробітної плати (доходу) найманих працівників здійснюється із фактично нарахованої заробітної плати (доходу).Як визначається база для нарахування ЄСВ працівнику, який після виходу з відпустки відпрацював неповний календарний місяць та отримав заробітну плату у розмірі менше мінімальної?

Відповідно до частини п’ятої статті 8 Закону України Про збір та облік єдиного внеску на загальнообов’язкове державне соціальне страхування від 08.07.2010 № 2464-VI, якщо база нарахування єдиного внеску на загальнообов’язкове державне соціальне страхування (далі — ЄСВ) не перевищує розміру мінімальної заробітної плати, встановленої законом на місяць, за який нараховується заробітна плата (дохід), сума ЄСВ розраховується як добуток розміру мінімальної заробітної плати та ставки ЄСВ, встановленої для відповідної категорії платника.Держслужбовець перебуває у відпустці без збереження заробітної плати. Чи нараховувати ЄСВ з розміру мінімальної заробітної плати?

Ставки земельного податку — за рішенням органу місцевого самоврядування

Якщо рішення органу місцевого самоврядування щодо встановлення ставок земельного податку прийнято у 2015 році, то таке рішення є обов’язковим для виконання всіма розташованими на відповідній території органами виконавчої влади, об’єднаннями громадян, підприємствами, установами та організаціями, посадовими особами.Чи застосовують у 2015 році ставки земельного податку, встановлені рішенням органу місцевого самоврядування, якщо таке рішення прийняте у 2015 році. З якого періоду застосовують такі ставки?Бухгалтеру / Регламентированные отчеты

Плата за землю – общегосударственный налог, взимаемый в форме земельного налога и арендной платы за земельные участки государственной и коммунальной собственности (п.14.1.147 ст.14 НКУ). Плательщиками платы за землю согласно ст.269 НКУ являются собственники земельных участков, земельных долей (паев) и постоянные землепользователи1 (бессрочное пользование землей). Кроме того, уплачивать земельный налог необходимо собственникам нежилых помещений (их частей) в многоквартирном жилом доме за площади под такими помещениями (их частями), с учетом пропорциональной доли придомовой территории (п.287.8 ст.287 НКУ).Общие положения. Плательщики платы за землю. Объект налогообложения. База налогообложения. Ставки земельного налога. Льготы по земельному налогу. Арендная плата. Нормативная денежная оценка (НДО). Сроки уплаты земельного налога. Сроки и порядок представления отчетности. Состав отчетности и порядок ее составления. Расчет земельного налога. Документы

Плательщики экологического налога определены в ст.240 НКУ. Согласно данной норме плательщиками эконалога являются:Общие положения. Плательщики эконалога. Объект и база налогообложения. Ставки эконалога. Расчет суммы эконалога. Сроки уплаты эконалога. Сроки и порядок представления отчетности. Состав отчетности и порядок ее составления. Документы

Плательщики сбора – водопользователи, использующие воду, полученную путем забора воды из водных объектов (первичные водопользователи) и/или от первичных или других водопользователей (вторичные водопользователи), и использующие воду для нужд гидроэнергетики, водного транспорта и рыбоводства:Общие положения. Плательщики сбора. Объект налогообложения. Ставка сбора. Уплата сбора. Сроки и порядок предоставления отчетности. Состав отчетности и порядок ее составления. Документы

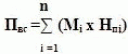

Для каждого налога (сбора) законодательно определяются плательщики налога (сбора), объект налогообложения, база налогообложения, ставка налога (сбора), порядок исчисления, срок и порядок представления отчетности об исчислении и уплате налога (сбора), срок и порядок уплаты. Помимо этого для налога (сбора) также могут устанавливаться налоговые льготы.Общие положения. Форма и Порядок заполнения Отчета о льготах. Расчет суммы льготы по налогу на прибыль. Расчет суммы льготы по НДС. Освобождение от обложения НДС операций по поставке товаров (услуг). Операции, облагаемые НДС по нулевой ставке. Специальные режимы налогообложения в сфере сельского и лесного хозяйства, а также рыболовства. Представление Отчета о льготах в органы ГНС. Исправление ошибок, допущенных при составлении Отчета о льготах. Ответственность. Документы

Просмотреть еще статьи на тему "Ставки".

Мы на Facebook