1С:Предприятие 8.3 /

Бухгалтерия для Украины 2.0 /

Учет НДС

Регистрация операций по исходящему НДС

Приложение 1 к налоговой накладной

Приложение 2 к налоговой накладной

Специализированные отчеты по анализу исходящего НДС

Реализация активов покупателю

С точки зрения подсистемы учета НДС документами реализации можно считать следующие документы:

- «Реализация товаров и услуг»;

- « Отчет комитенту о продажах»;

- «Отчет комиссионера» (в части продажи товаров);

- « Акт об оказании производственных услуг »;

- «Передача ОС» и т.д.

При реализации активов или услуг сумма и ставка НДС явно указываются в документах реализации. Если документ отражается в бухгалтерском учете, необходимо указать счет учета исходящего НДС – 6432 « Налоговые обязательства неподтвержденные » или его субсчет.

Поступление оплаты

Роль документа оплаты в подсистеме учета НДС различается, в зависимости от метода начисления НДС по договору с поставщиком (простой или сложный учет). Подробнее о методах начисления НДС см. раздел «Методы начисления НДС» здесь.

- случае ведения сложного учета в документе оплаты, как и в документе реализации, должны быть указаны сумма и ставка НДС, а также счет учета исходящего НДС – 6432.

- случае ведения простого налогового учета, все операции учитываются только по факту отгрузки. Выбор реквизитов учета НДС в документах оплаты обусловлен необходимостью формирования правильных печатных форм, но не играет никакой роли в учете НДС.

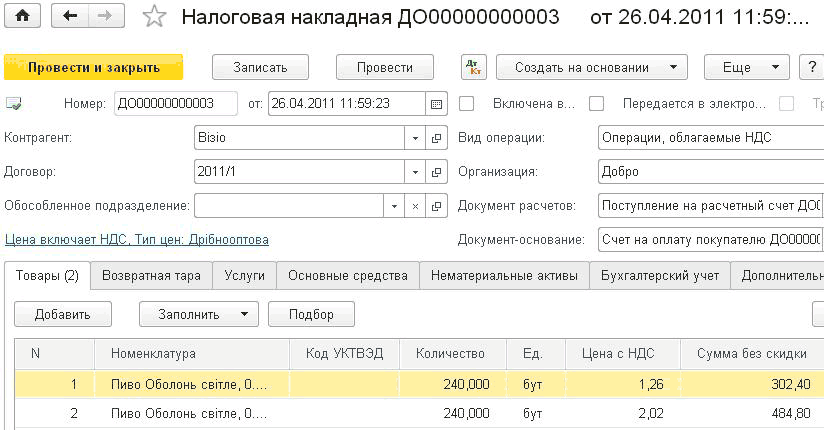

Налоговая накладная

Налоговые обязательства регистрируются документом «Налоговая накладная» (меню «Продажи» – «НДС» – «Налоговые накладные»).

В одном документе могут присутствовать только товары, относящиеся к одному виду операции. Так, товары, облагаемые по ставкам «20%», «7%» и «0 %», должны указываться в документе с видом операции «Операции, облагаемые НДС», облагаемые по ставке «Без НДС» – в документе с видом операции «Операции, освобожденные от НДС», а по ставке «Не НДС» – «Операции, не являющимися объектом налогообложения».

Для регистрации сумм исходящего НДС в Декларации по НДС необходимо заполнить реквизит «Статья декларации по НДС». Кроме того, на закладке « Бухгалтерский учет » необходимо указать счет 6412 «Расчеты по НДС».

Приложение 1 к налоговой накладной

В том случае, когда часть поставляемых товаров не содержит отдельной стоимости, перечень частично поставляемых товаров согласно ст. 201 НКУ указывается в документе «Приложение №– 1 к налоговой накладной».

Документ может быть введен только в режиме «Ввода на основании» соответствующего документа «Налоговая накладная». При этом спецификация его заголовочной части будет заполнена значениями соответствующих реквизитов «Налоговой накладной».

В табличной части документа указывается наименование частично поставляемого товара, его цена без учета и с учетом НДС, полный и частичный объем поставок, общая стоимость частично отгруженного товара без учета

налога на добавленную стоимость. В реквизите «Количество осталось» отобразится разность между полным и частичным объемом поставки.

Документ предназначен только для формирования печатной формы и не формирует проводок и движений в регистрах учета НДС.

Приложение 2 к налоговой накладной

Для регистрации изменений количественных и стоимостных показателей выписанных покупателю налоговых накладных в конфигурации предусмотрен документ «Приложение №– 2 к налоговой накладной» (меню «Продажи» – «НДС» – «Приложение 2 к налоговой накладной»).

В дополнительных по сравнению с документом «Налоговая накладная» реквизитах по товару указывается информация об изменении количества или цены, суммы задолженности и соответствующей ей суммы НДС.

Специализированные отчеты по анализу исходящего НДС

В подсистеме учета НДС предусмотрены специализированные отчеты по исходящему НДС « Проверка суммы налоговых обязательств по НДС » и « Ожидаемый и подтвержденный НДС продаж».

Отчет «Проверка суммы налоговых обязательств по НДС» (меню «Отчеты» – «Отчеты по НДС» – «Проверка суммы налоговых обязательств по НДС») позволяет провести анализ сумм исходящего НДС за период, кратный месяцу. В отчете можно проанализировать соответствие сумм НДС суммам зарегистрированных налоговых документов за период в разрезе операций отгрузки/возврата. При этом сумма обязательств по НДС определяется в соответствии с моментами определения налоговой базы, указанном в договоре взаиморасчетов.

Отчет «Ожидаемый и подтвержденный НДС продаж» (меню «Отчеты» – «Отчеты по НДС» – «Ожидаемый и подтвержденный НДС продаж») позволяет провести анализ сумм ожидаемого и подтвержденного исходящего НДС за период, кратный месяцу. В отчете можно проанализировать соответствие сумм ожидаемого НДС суммам, подтвержденным налоговыми документами, за период в разрезе операций отгрузки/возврата, ставок НДС, счетов учета НДС. При этом необходимо понимать, что сумма ожидаемого входящего НДС будет соответствовать НДС, определенному по моменту определения налоговой базы из договора взаиморасчетов, только после выполнения регистрации авансов.

Курс "Бухгалтерский учет + 1С:Бухгалтерия 8.2 для начинающих"

Курс "Ведение бухгалтерского учета и подготовка налоговой отчетности в программе 1С:Предприятие"

Курс «Все об НДС в программе 1С»

Другие материалы по теме:

проверка суммы налоговых обязательств по ндс, налоговые обязательства неподтвержденные, подтвержденный ндс продаж, приложение 1 к налоговой накладной, акт об оказании производственных услуг, подтвержденный ндс, необходимо, приложение 2 к налоговой накладной, налоговой накладной, продаж, налоговая накладная, отчеты, провести, накладная, оплаты, сумма, регистр, период, операции, отчет, учет, документ

Материалы из раздела: 1С:Предприятие 8.3 / Бухгалтерия для Украины 2.0 / Учет НДС

Другие материалы по теме:

Источники данных для расчетов бюджетирования

Отражение хозяйственных операций с точки зрения учета НДС

Учет безналичных денежных средств. Поступление денежных средств

Нас находят: налоговая накладная что это, анализ освобожденных операций по отчету 1 ндс

Мы на Facebook