Управление ставками НДФЛ в программе 1С 8

1. Начисление НДФЛ по ставке 15%

2. Начисление НДФЛ по ставке 15 (20)%

3. Начисление НДФЛ по ставке 5 %

4. Начисление НДФЛ по ставке 0%

Автоматический расчет НДФЛ по соответствующим ставкам осуществляется исходя их данных, описанных на закладке «Порядок работы в программе». Информация о ставках и алгоритмы их применения в конфигурации настроены и обычно не требуют вмешательства пользователей.

Основными ставками налога, которые применяются к базе налогообложения доходов, являются ставки в размере 15% и 20%.

1. Начисление НДФЛ по ставке 15%

Сотруднику Романченко Т. В. за июль начислена заработная плата в размере 3500 грн. Работник не имеет права на применение НСЛ.

Механизм определения ставки, по которой рассчитывается НДФЛ следующий:

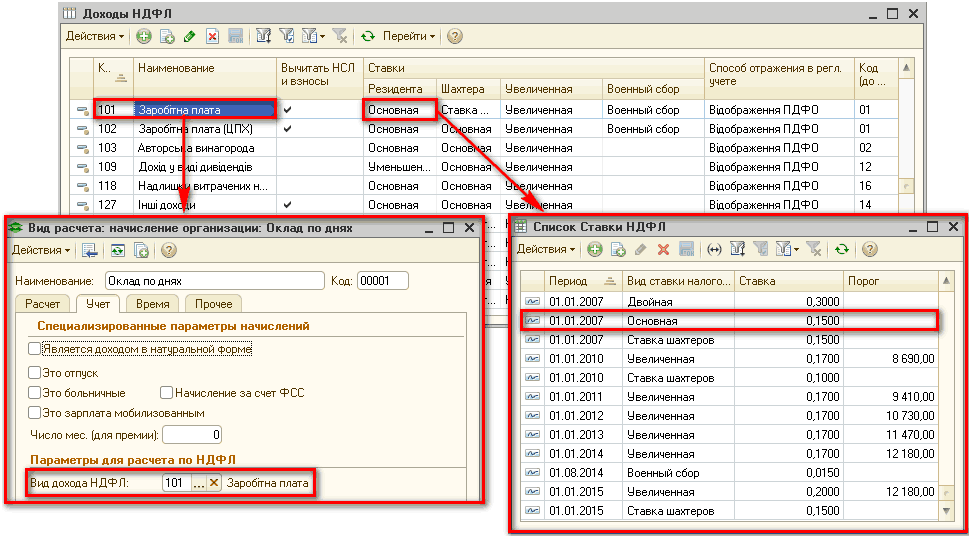

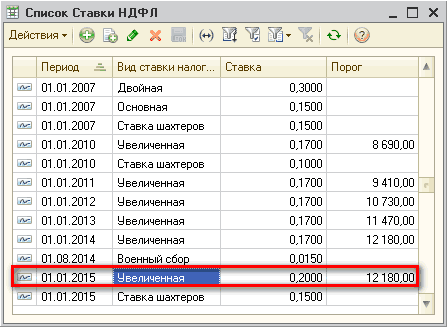

1.1. База налогообложения сравнивается с 10-кратным пределом (см. закладку «Справка»). Как было сказано на закладке «Порядок работы в программе», информация об этом пределе храниться в регистре сведений «Ставки НДФЛ» в колонке «Порог» (Рис. 1). Согласно примера, с учетом рассчитанных взносов в сумме 126 грн., база налогообложения равна 3374 грн. (3500 грн. – 126 грн.)

Рисунок 1 – регистр сведений «Ставки НДФЛ»

1.2. Поскольку база налогообложения не превышает указанный 10-кратный предел (3374 грн. < 12180 грн.), НДФЛ будет рассчитан по ставке 15%. Нужно помнить, что размер ставки НДФЛ указывается для каждого вида (кода) дохода НДФЛ. Вид (код) дохода НДФЛ указывается для каждого элемента плана видов расчета « Основные начисления организаций » (реквизит «Вид дохода НДФЛ» на закладке «Учет»). Если сотруднику начислен только оклад, то код дохода НДФЛ будет «101» и соответственно в справочнике «Виды доходов НДФЛ» ставка для него будет «Основная» и равна 15% (Рис. 2).

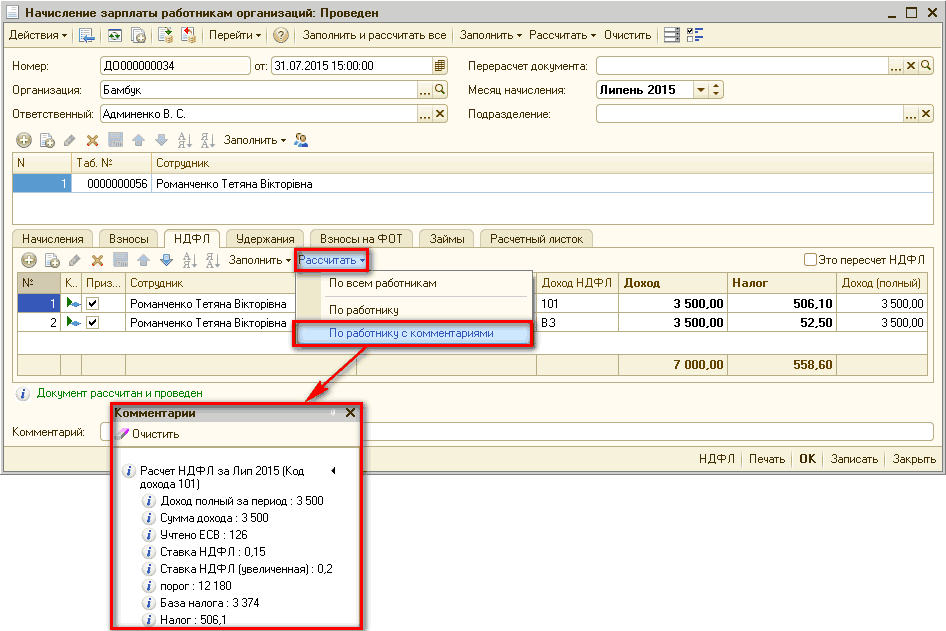

1.3. Сумма налога в документе « Начисление зарплаты работникам организаций» будет рассчитана на закладке «НДФЛ». С учетом рассчитанных взносов в сумме 126 грн. (3500 грн.* 3,6%), сумма НДФЛ равна 506,10 грн. ((3500 грн. – 126 грн.) * 15%).

Детальный анализ расчета суммы НДФЛ можно увидеть при варианте расчета «Рассчитать - По работнику с комментариями» (Рис. 3).

2. Начисление НДФЛ по ставке 15 (20)%

Сотруднику Тарасов В. С. за июль начислена заработная плата в размере 15000 грн. Работник не имеет права на применение НСЛ.

Механизм определения ставки, по которой рассчитывается НДФЛ следующий:

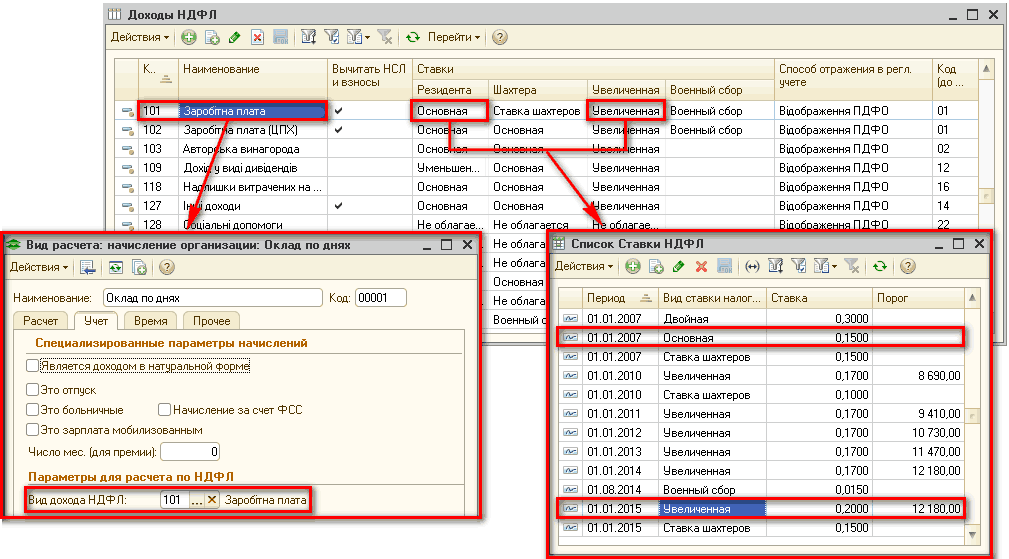

2.1. База налогообложения сравнивается с 10-кратным пределом (см. закладку «Справка»). Как было сказано на закладке «Порядок работы в программе», информация об этом пределе храниться в регистре сведений «Ставки НДФЛ» в колонке «Порог» (Рис. 1). Согласно примера, с учетом рассчитанных взносов в сумме 540 грн., база налогообложения равна 14460 грн. (15000 грн. – 540 грн.)

2.2. Поскольку база налогообложения превышает указанный 10-кратный предел (14460 грн. > 12180 грн.), НДФЛ будет рассчитан по ставке 15 и 20%. Нужно помнить, что размер ставки НДФЛ указывается для каждого вида (кода) дохода НДФЛ. Вид (код) дохода НДФЛ указывается для каждого элемента плана видов расчета « Основные начисления организаций » (реквизит «Вид дохода НДФЛ» на закладке «Учет»). Если сотруднику начислен только оклад, то код дохода НДФЛ будет «101» и соответственно в справочнике «Виды доходов НДФЛ» будет применяться ставка как «Основная», которая равна 15%, так и «Увеличенная», которая равна 20% (Рис. 4).

В типовой конфигурации сумма НДФЛ в таком случае рассчитывается следующим образом:

- База налогообложения считается по ставке 15%.

- Определяется сумма превышения порога ставки 20%.

- Сумма превышения считается по ставке 5%.

- Считается общая сумма НДФЛ.

Сумма налога в документе « Начисление зарплаты работникам организаций » будет рассчитана на закладке «НДФЛ». С учетом рассчитанных взносов в сумме 540 грн. (15000 грн. * 3,6%), база налогообложения равна 14460 грн. (15000 грн. – 540 грн.). Она превышает 10-кратный размер минимальной заработной платы, установленной на 1 января отчетного налогового года (Рис. 1).

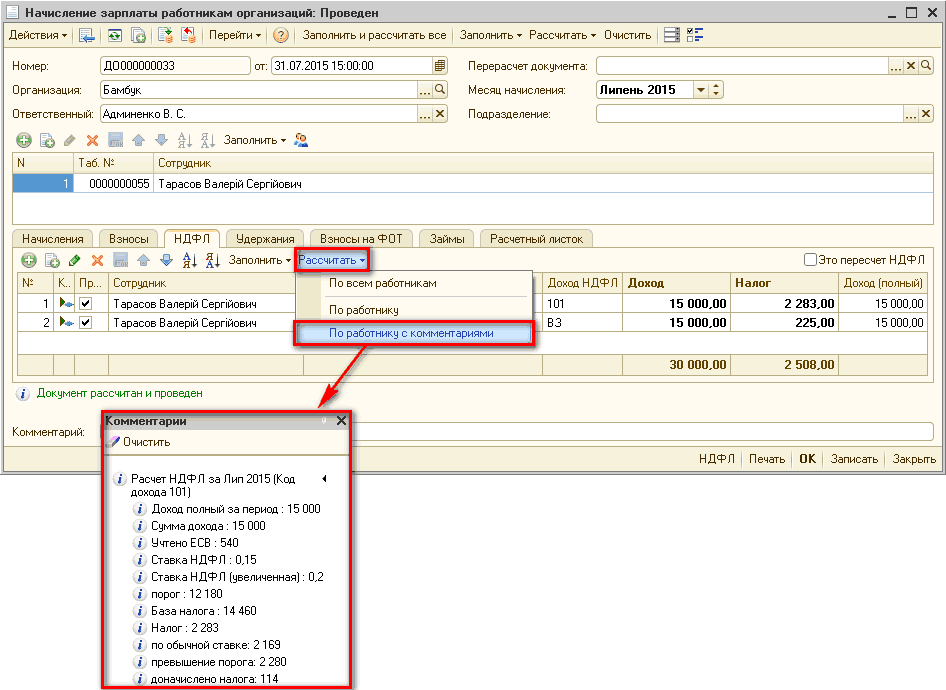

Согласно примеру, алгоритм расчета следующий:

- 14460 грн. * 15% = 2169 грн.

- 14460 грн. – 12180 грн. = 2280 грн.

- 2280 грн. * 5% = 114 грн.

- 2169 грн. + 114 грн. = 2283 грн.

Т.е. сумма НДФЛ равна 2283 грн.

Детальный анализ расчета суммы НДФЛ можно увидеть при варианте расчета «Рассчитать - По работнику с комментариями» (Рис. 5).

Кроме основных ставок в типовой конфигурации также реализованы расчеты НДФЛ по ставкам 5% и 0%.

3. Начисление НДФЛ по ставке 5 %

Сотруднику Савченко Р. П., который является акционером-владелецем привилегированных акций, начислены дивиденды в размере 5000 грн.

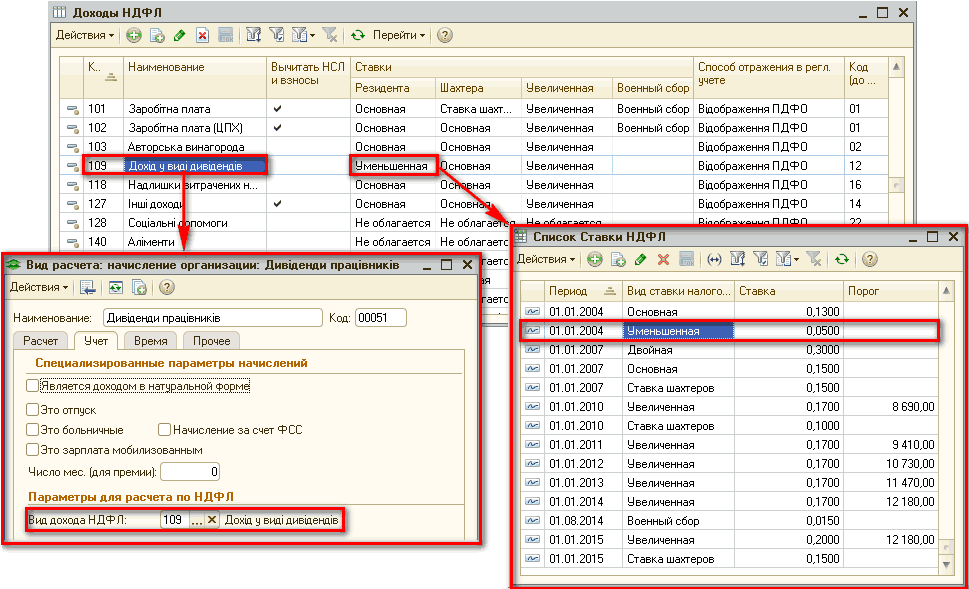

Поскольку сотруднику начисляются дивиденды привилегированных акций, НДФЛ будет рассчитан по ставке 5%. Нужно помнить, что размер ставки НДФЛ указывается для каждого вида (кода) дохода НДФЛ. Вид (код) дохода НДФЛ указывается для каждого элемента плана видов расчета «Основные начисления организаций » (реквизит «Вид дохода НДФЛ» на закладке «Учет»). Если сотруднику начислены дивиденды, то код дохода НДФЛ будет «109» и соответственно в справочнике «Виды доходов НДФЛ» ставка для него будет «Уменьшенная» и равна 5% (Рис. 6).

Для отражения факта начисления дивидендов необходимо оформить документ «Начисление дивидендов организаций» (Рис. 7), где по кнопке «Рассчитать НДФЛ» автоматически будет рассчитана сумма налога, которая составит 250 грн. (5000 грн. * 5%).

![0 Начисление дивидендов организаций: Проведен _ П X Действия Ц ? ] 0 Д Перейти ч2 Рассчитать Номер: ДО000000001 от: 31.07.201510:00:01 Организация: Бамбук Ответственный: Админенко В. С. Вид расчета: Начисления Д ивденди прац вник в я Заполнить Подбор N Сот](/img/materialy_upravlenie-stavkami-ndfl-v-programme-1s-8/image012.png)

Рисунок 7 – документ «Начисление дивидендов организаций»

Сумма налога в документе « Начисление зарплаты работникам организаций » не отразится. Она будет отражена при формировании проводок в документе «Отражение зарплаты в регламентированном учете».

4. Начисление НДФЛ по ставке 0%

Сотруднику Хоменко С. С. ежемесячно начисляется материальная помощь в размере 1000 грн.

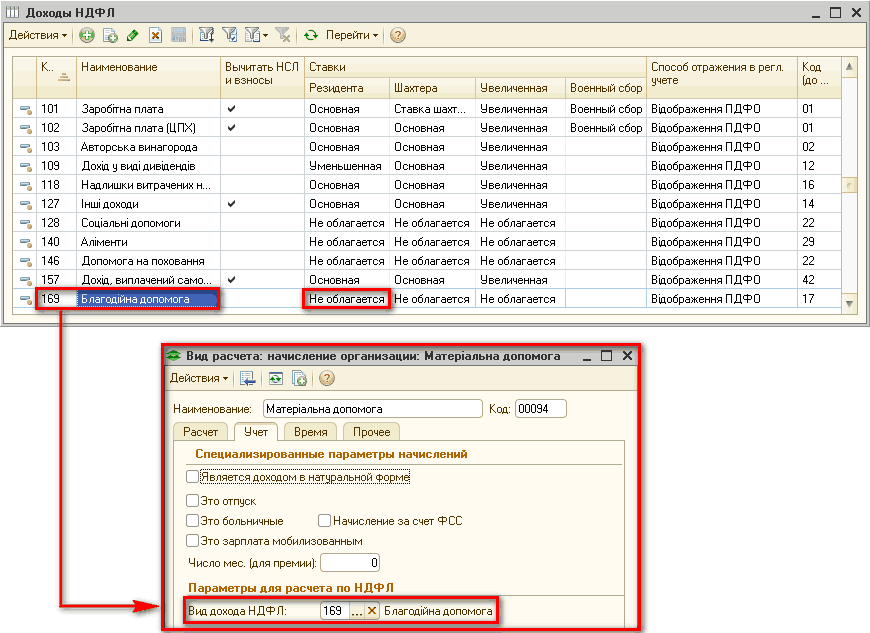

При начислении материальной помощи, если она не облагается НДФЛ, необходимо создать соответствующее начисление, которое будет облагаться НДФЛ по ставке 0%. Нужно помнить, что размер ставки НДФЛ указывается для каждого вида (кода) дохода НДФЛ. Вид (код) дохода НДФЛ указывается для каждого элемента плана видов расчета «Основные начисления организаций » (реквизит «Вид дохода НДФЛ» на закладке «Учет»). Если сотруднику начислена материальная помощь, то код дохода НДФЛ будет «169» и соответственно в справочнике «Виды доходов НДФЛ» ставка для него будет «Не облагается» и равна 0% (Рис. 8).

В документе « Начисление зарплаты работникам организаций» на закладке «НДФЛ» по коду 169, НДФЛ рассчитываться не будет. Подробнее описано в статье « Методика отражения начисления материальной помощи сотруднику организации ».

Курс "Бухгалтерский учет + 1С:Бухгалтерия 8.2 для начинающих"

Курс "Ведение бухгалтерского учета и подготовка налоговой отчетности в программе 1С:Предприятие"

Другие материалы по теме:

начисления организаций, основные начисления организаций, база, основная, должности, будет, ставка, начисление зарплаты работникам, начисление зарплаты работникам организаций, рассчитать, код, доход, начисление зарплаты, налог, ставки, перейти, начисление, счета, заполнить, на закладке, начисления, сумма, действия, вид, расчет, счет

Материалы из раздела: Бухгалтеру / НДФЛ

Другие материалы по теме:

Примеры расчета налога на доходы физических лиц

Нас находят: https://stimul kiev ua/materialy htm?a=upravlenie-stavkami-ndfl-v-programme-1s-8, как в 1 с ЗУП 2 5 настроить НДФЛ 15%, как посчитать зарплату 0 15 ставку, где в 1с 8 2 ставиться процент по ндфл, почему в регистре налогового учета не отражается ставка 15 процентов, как в 1с бухгалтерия поставить НДФЛ 15% какой вид дохода, rfr yfcnhjbnm cnfdre ylak d 1C 8/2, учет ндфл в 1с бухгалтерские проводки с превышения 15, почему в 1с зуп в справке 2ндфл не формируется 15 процентов 2021г, где в 1с 8 2 ставки ндфл

Мы на Facebook